- 13.5动态规划--凸多边形的最优三角剖分_凸多边形最优三角剖分动态规划

- 2达梦8命令行创建数据库实例_达梦8建库语句

- 3Python与OpenCV:图像处理与计算机视觉实战指南_python opencv图片处理

- 4MySQL查询生成行号_mysql 生成行号 100

- 5Python学习笔记_一个Tkinter示例,使用FileDialog

- 6Module not found: Error: Can‘t resolve ‘sass-loader‘_module not found: error: can't resolve 'sass-loade

- 7超硬核Java工程师学习指南,真正的从入门到精通,众多粉丝亲测已拿offer!

- 8哈哈,苹果系统在虚拟机上运行的效果_虚拟机装苹果系统体验怎么样

- 9Java设计模式 _行为型模式_空对象模式

- 10FTP文件传输服务器有替代品吗?_server2022 ftp替代

AI时代Python金融大数据分析实战:ChatGPT让金融大数据分析插上翅膀_ai时代金融大数据分析实战 chatgpt让金融大数据插上翅膀_chatgpt如何学习分析金融

赞

踩

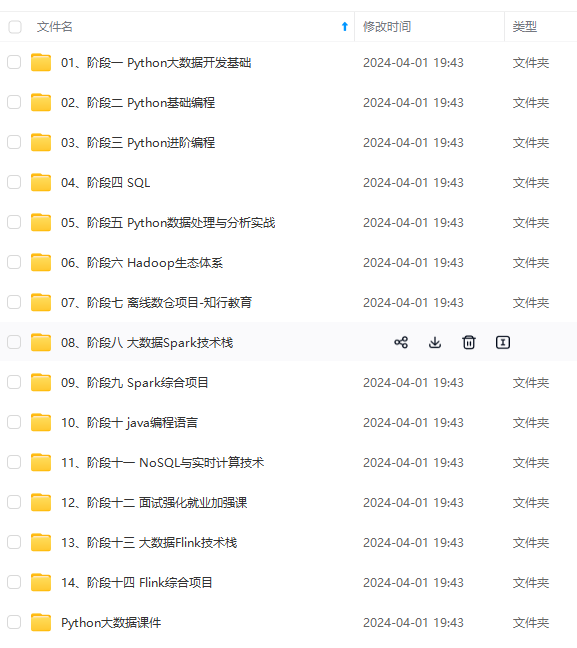

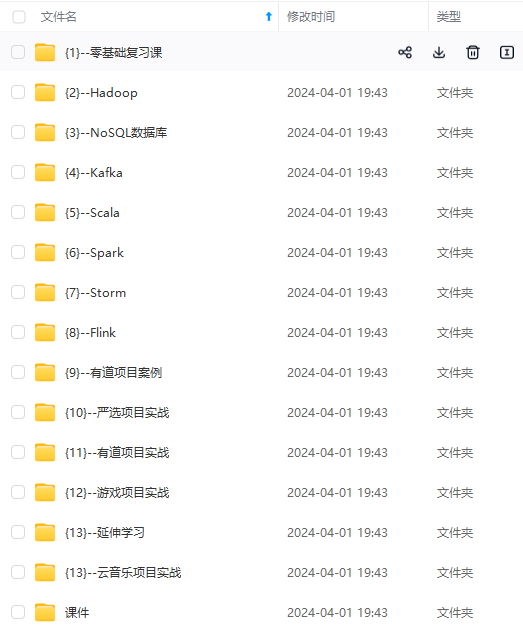

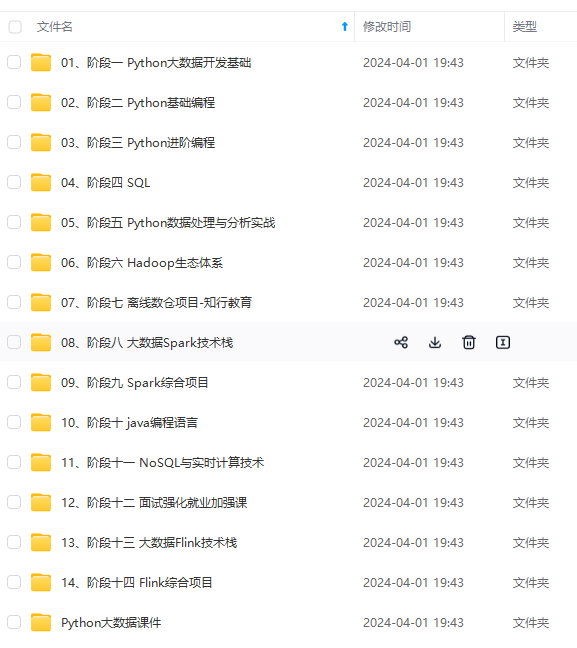

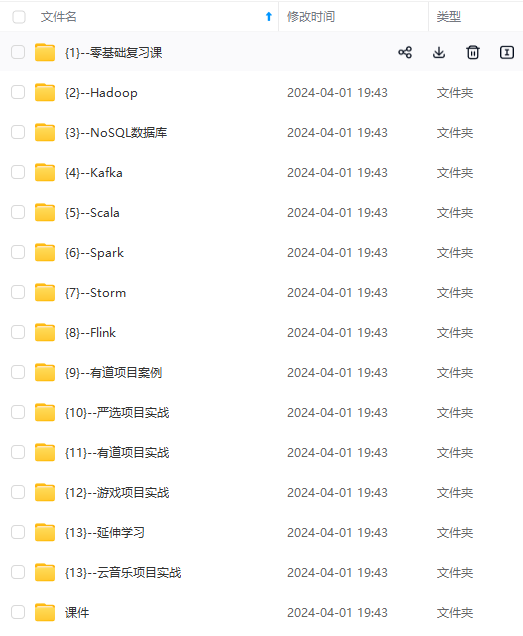

网上学习资料一大堆,但如果学到的知识不成体系,遇到问题时只是浅尝辄止,不再深入研究,那么很难做到真正的技术提升。

一个人可以走的很快,但一群人才能走的更远!不论你是正从事IT行业的老鸟或是对IT行业感兴趣的新人,都欢迎加入我们的的圈子(技术交流、学习资源、职场吐槽、大厂内推、面试辅导),让我们一起学习成长!

引言

随着人工智能时代的到来,Python作为一种功能强大的编程语言,在金融领域的大数据分析中扮演着日益重要的角色。本文将探讨Python在金融领域的应用,重点介绍其在大数据分析方面的实际应用案例,涉及股票市场分析、投资组合优化、风险管理等方面,并提供相关的代码示例。

随着金融市场数据规模的不断增长,金融机构和投资者们越来越依赖于大数据分析和人工智能技术来做出更准确、更智能的决策。Python作为一种高效且易于学习的编程语言,以其丰富的库和工具成为金融大数据分析的首选工具。

1. Python在股票市场分析中的应用

在这部分,我们将深入研究如何使用Python来获取、处理和分析股票市场数据。我们将介绍如何使用第三方库(如Pandas、Numpy、Matplotlib等)来下载股票数据,进行可视化分析,甚至是构建简单的股票预测模型。

# 代码示例:获取股票数据并可视化 import pandas as pd import yfinance as yf import matplotlib.pyplot as plt # 下载股票数据 data = yf.download('AAPL', start='2020-01-01', end='2021-01-01') # 绘制股票走势图 plt.figure(figsize=(10, 6)) plt.plot(data['Close'], label='AAPL') plt.title('AAPL Stock Price') plt.xlabel('Date') plt.ylabel('Price') plt.legend() plt.show()

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

- 16

- 17

2. 投资组合优化

我们将探讨如何使用Python对投资组合进行优化。通过数学建模和优化技术,我们可以创建一个有效的投资组合,以最大化收益并控制风险。

# 代码示例:投资组合优化 import numpy as np from scipy.optimize import minimize # 假设我们有一些资产的收益率数据 returns = np.random.rand(4) weights = np.random.rand(4) def portfolio_return(weights, returns): return np.sum(returns * weights) def portfolio_volatility(weights, cov_matrix): return np.sqrt(np.dot(weights.T, np.dot(cov_matrix, weights))) # 最小化波动率的投资组合优化 def min_volatility(weights): return portfolio_volatility(weights, cov_matrix) # 定义约束条件 constraints = ({'type': 'eq', 'fun': lambda weights: np.sum(weights) - 1}) bounds = tuple((0, 1) for asset in range(4)) # 运行优化 optimized = minimize(min_volatility, weights, method='SLSQP', bounds=bounds, constraints=constraints)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

- 16

- 17

- 18

- 19

- 20

- 21

- 22

- 23

- 24

- 25

3. 风险管理与预测

在金融领域,风险管理和预测是至关重要的方面。利用Python强大的工具和库,我们能够开发出高效的模型来管理和预测金融市场中的风险。以下是几个利用Python进行风险管理与预测的示例:

时间序列分析

时间序列分析是一种重要的技术,用于探索和预测时间序列数据。在金融领域,我们经常使用时间序列分析来观察资产价格的变化趋势、周期性和季节性变化。以下是一个简单的时间序列分析的代码示例:

# 导入必要的库

import pandas as pd

import matplotlib.pyplot as plt

# 读取并展示时间序列数据

data = pd.read_csv('financial_data.csv')

data['Date'] = pd.to_datetime(data['Date'])

data.set_index('Date', inplace=True)

plt.figure(figsize=(10, 6))

plt.plot(data)

plt.title('Financial Time Series Data')

plt.xlabel('Date')

plt.ylabel('Price')

plt.show()

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

机器学习在风险预测中的应用

机器学习技术可以用于构建预测模型,帮助我们识别潜在的风险和趋势。通过使用机器学习算法,我们可以对金融市场的复杂模式进行分析,以预测未来的市场走势。以下是一个简单的机器学习模型示例:

# 导入必要的库 from sklearn.model_selection import train_test_split from sklearn.ensemble import RandomForestClassifier from sklearn.metrics import accuracy_score # 准备数据集 X = financial_data.drop('Label', axis=1) y = financial_data['Label'] # 划分训练集和测试集 X_train, X_test, y_train, y_test = train_test_split(X, y, test_size=0.2, random_state=42) # 构建随机森林分类器模型 model = RandomForestClassifier(n_estimators=100) model.fit(X_train, y_train) # 预测并评估模型 predictions = model.predict(X_test) accuracy = accuracy_score(y_test, predictions) print(f'Model Accuracy: {accuracy}')

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

- 13

- 14

- 15

- 16

- 17

- 18

- 19

- 20

- 21

大数据分析与风险建模

大数据技术可以帮助金融机构分析海量数据,发现隐藏在数据背后的模式和规律。通过对大数据进行建模和分析,我们可以更好地理解市场行为,并识别潜在的风险。以下是大数据分析的简单示例:

网上学习资料一大堆,但如果学到的知识不成体系,遇到问题时只是浅尝辄止,不再深入研究,那么很难做到真正的技术提升。

一个人可以走的很快,但一群人才能走的更远!不论你是正从事IT行业的老鸟或是对IT行业感兴趣的新人,都欢迎加入我们的的圈子(技术交流、学习资源、职场吐槽、大厂内推、面试辅导),让我们一起学习成长!

的朋友,可以戳这里获取](https://bbs.csdn.net/topics/618545628)**

一个人可以走的很快,但一群人才能走的更远!不论你是正从事IT行业的老鸟或是对IT行业感兴趣的新人,都欢迎加入我们的的圈子(技术交流、学习资源、职场吐槽、大厂内推、面试辅导),让我们一起学习成长!