手机虚拟摄像头_智能手机摄像头专题报告:3D sensing 成趋势,ToF应用前景广阔...

赞

踩

(获取报告请登陆未来智库www.vzkoo.com)

一、 、3D sensing 成趋势,ToF 应用前景广阔

1.1 ToF 为移动端载搭载 3D sensing 的主要选择

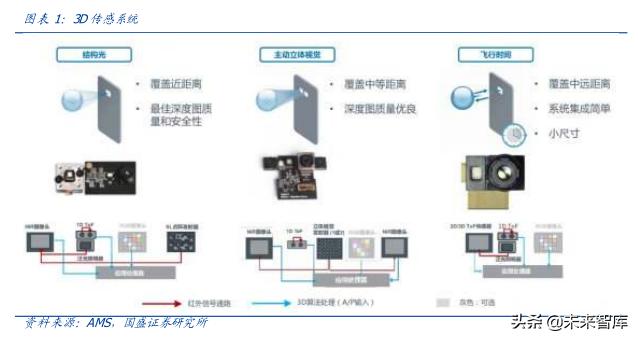

3D sensing 是智能手机创新的趋势之一,当前正加速向中低端手机渗透。目前实现 3Dsensing 共有三种技术,分别为双目立体成像、结构光和 ToF,目前已经比较成熟的方案是结构光和 TOF。其中结构光方案最为成熟,已经大规模应用于工业 3D 视觉,TOF 则凭借自身优势成为在移动端较被看好的方案。

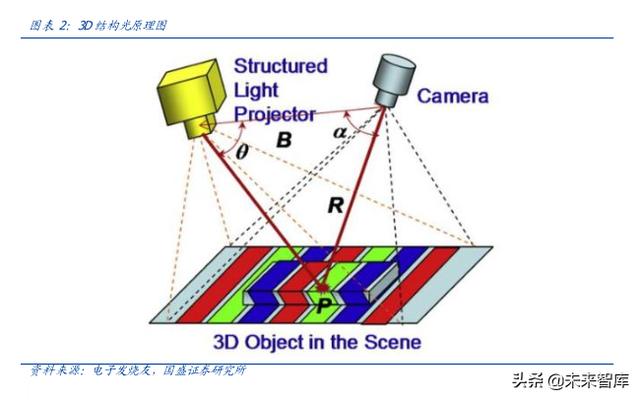

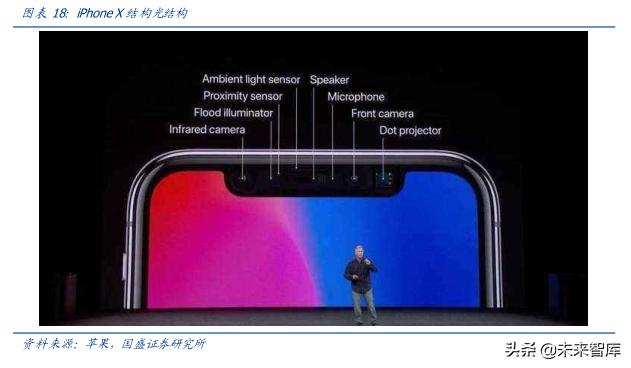

3D 结构光最早应用于苹果旗舰 iPhone X,结构光原理为通过近红外激光器向物体投射具有一定结构特征的光线,再由专门的红外摄像头进行采集获取物体的三维结构,再通过运算对信息进行深入处理成像。该技术目前共有编码结构光和散斑结构光两种实现类别。结构光技术仅需一次成像就可得到深度信息,具备低能耗、高成像分辨率的优势,能够在安全性上实现较高保证,因此被广泛应用于人脸识别和人脸支付等场景。但结构光技术识别距离较短,大约在 0.2 米到 1.2 米之间,这将其应用局限在了手机前臵摄像,主要用于 3D 人脸识别屏幕解锁、人脸支付及 3D 建模等。

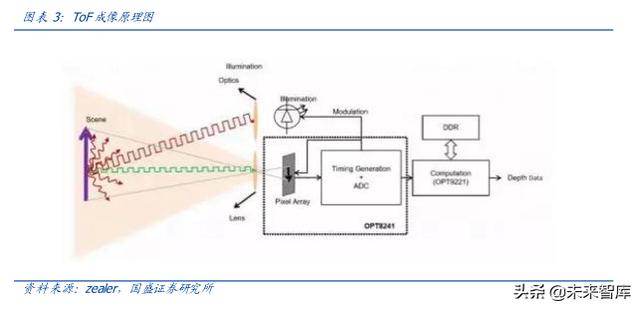

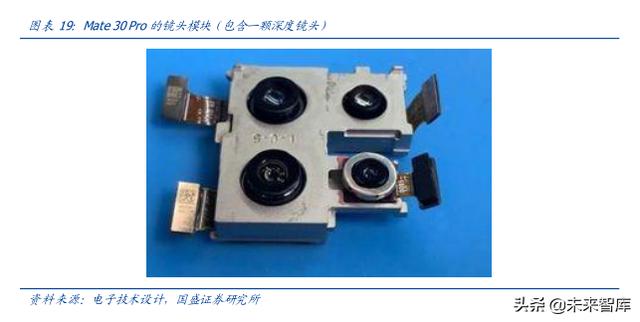

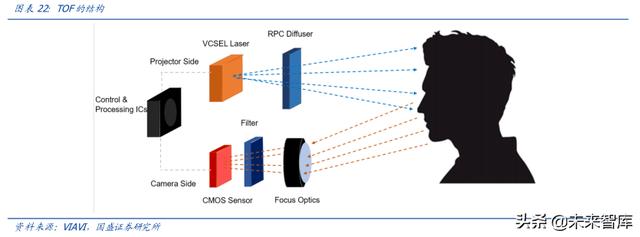

ToF(Time of Flight)技术是 2018 年才被应用到手机摄像头的 3D 成像技术,其通过向目标发射连续的特定波长的红外光线脉冲,再由特定传感器接收待测物体传回的光信号,计算光线往返的飞行时间或相位差,从而获取目标物体的深度信息。ToF 镜头主要由发光单元、光学镜片及图像传感器构成。其识别距离可达到 0.4 米到 5 米,因此已有品牌,如 OPPO、华为等,将其应用于手机后臵摄像。ToF 技术具备抗干扰性强、FPS 刷新率更高的特性,因此在动态场景中能有较好表现。另外 ToF 技术深度信息计算量小,对应的CPU/ASIC 计算量也低,因此对算法的要求更低。但相对于结构光技术,ToF 技术的缺点在于其 3D 成像精度和深度图分辨率相对较低,功耗较高。

双目立体成像原理较为简单,即利用双摄像头拍摄物体,再通过三角形原理计算物体距离,合成立体图像。其具有高 3D 成像分辨率、高精度、高抗强光干扰的优势,同时能保持较低成本水平。但由于需要通过大量的 CPU/ASIC 演算取得它的深度和幅度信息,其算法极为复杂较难实现,同时该技术易受环境因素干扰,对环境光照强度比较敏感,且比较依赖图像本身的特征,因而拍摄暗光场景时表现差。由于以上原因,双目立体成像技术在手机上较少应用。

结构光技术和 ToF 各有优势,在移动端的应用上具有互补的特性,但不可否认的是,ToF的多场景应用呈现出了更为广阔的发展前景。iPhone X 对 3D 结构光的应用带动了这项技术的发展和渗透,目前相较于 ToF,结构光技术在应用上更为成熟,出货量上明显占优。而且结构光的扫描效果更为真实,具备更强的 3D 还原能力。但遗憾的是,作用距离的劣势限制了其应用。ToF 技术弥补了距离上的缺陷,由于能够支持更远的作用距离,ToF 技术可以被应用于包含 3D 人脸识别、3D 建模以及手势识别、体感游戏、AR/VR 在内的更多场景中,从而为智能手机更娱乐性和实用性的体验。此外,相比结构光技术,ToF 的模组复杂度低,堆叠简单,可以做到非常小巧且坚固耐用,在屏占比不断提高的外观趋势下,更得到手机厂商的青睐。

1.2 ToF 让 让 3D 建模“飞向寻常百姓家”

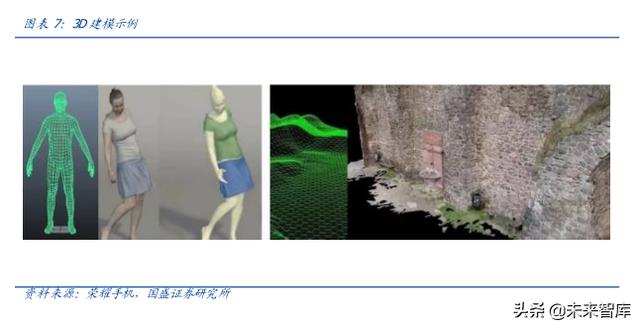

我们生活在一个三维的空间,对周围物体及环境的大部分经验来自于对深度信息的感知。对于人们来说,立体化的 3D 视觉比 2D 图片的形式要生动、沉浸许多,这也是人们所追求的直观体验。为解决这一需求痛点,3D 建模技术应运而生并迅速发展。3D 建模即通过相机等设备对物体进行采集照片,获取周围环境物体三维尺寸和深度信息,经计算机进行图形图像处理以及三维计算,从而全自动生成被拍摄物体的三维模型的技术。曾经主流的 3D 建模实现都十分昂贵,而当 3D 镜头技术和传统的镜头结合起来,意味着在移动端即可实现 3D 建模,ToF 技术正推动着 3D 建模应用 “飞入寻常百姓家”。

随着体感交互、3D 识别与感知、环境感知以及 AR 地图构建等技术与应用的发展,市场对 3D 视觉与识别技术的兴趣日益浓厚,ToF 的使用进一步丰富了 3D 建模技术的应用场景。

拍照虚化。ToF 具备更好的景深采集功能,加入智能手机后摄模组后,能够实现快速、远距离获取更高精度的景深信息,从而完成较结构光更大范围的 3D 建模,而且由于自带红外光源,其在暗光环境下获得的景深信息同样准确。因此,有 TOF 摄像头参与的成像在虚化效果上会更加真实,富有层次,从而能够带来更好人像模式体验。

体感游戏。通过TOF技术能够采集到被拍摄人的身体深度信息,捕捉和采集身体的动作,进行手势判定,控制预制的 3D 建模人偶的形象和动作,实现真人和 3D 虚拟形象跟随,,用身体、动作和手势做游戏交互。

ToF 助力消费级 AR 普及。ToF 技术的应用亦是 AR、VR 时代的催化剂。考虑到 ToF 的两个独特的优点——作用距离长、刷新率高,存在远距离 3D 测距需求的 AR/VR 是最能体现 TOF 优势的功能之一。3D 摄像头技术提供的手势识别功能将成为未来 AR/VR 领域的核心交互手段。目前各大厂商推出的 VR 设备大都需要控制器,游戏控制器的优势在于控制反馈及时、组合状态多。

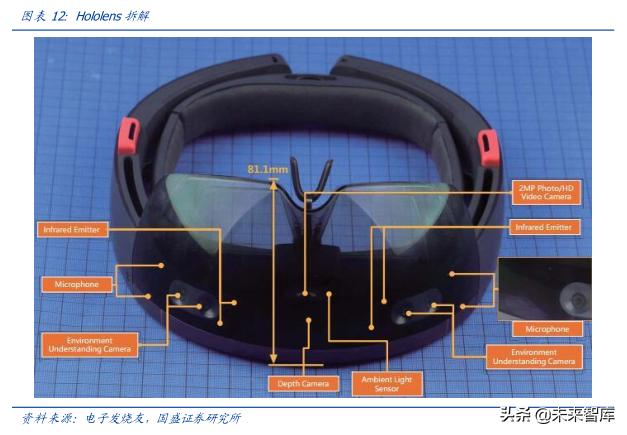

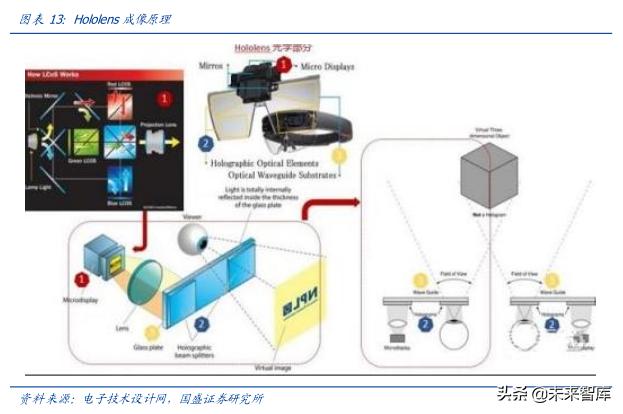

3D 摄像头技术提供的手势识别功能将成为未来 AR/VR 领域的核心交互手段。目前各大厂商推出的 VR 设备大都需要控制器,游戏控制器的优势在于控制反馈及时、组合状态多。以 HoloLens 为例,就拥有一组四个环境感知摄像头和一个深度摄像头,环境感知摄像头用于人脑追踪,深度摄像头用于辅助手势识别并进行环境的三维重构。

HoloLens 相比以往任何设备的强大之处,在于其能够实现对现实世界的深度感知并进行三维建模。HoloLens 拥有拥有一组四个环境感知摄像头和一个深度摄像头,环境摄像头获得周围图像RBG信息,深度摄像头则利用TOF技术获得视觉空间深度图(Depth Map)并以此重建三维场景、实现手势识别。

下一波创新性革命,AR 应用前景巨大。外观系列创新之后,下一波移动终端创新将围绕AR 进行革命性创新。光学领域 TOF 有望接力结构光,从生物感知到虚拟现实,从人脸识别到 3D 建模,带来产业端升级和用户体验优化,前臵人脸识别+后臵虚拟现实功能可能成为手机的下一个形态。手机实现虚拟现实同样需要使用 3D 摄像头模组,进一步推动光学产业链的升级。

二、 下一波创新性革命,TOF 市场空间巨大

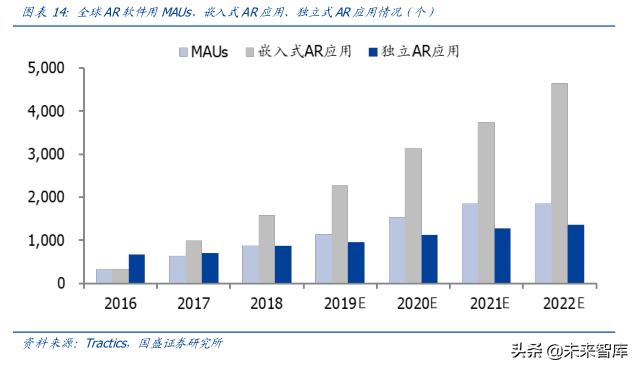

外观系列创新之后,下一波移动终端创新将围绕 AR 进行革命性创新。随着增强现实内容市场的蓬勃发展,内容厂商不断推动 AR/VR 开发平台的发展,必然会推动 TOF 产业的发展。TOF 有望接力结构光,从生物感知到虚拟现实,从人脸识别到 3D 建模,带来产业端升级和用户体验优化,前臵人脸识别+后臵虚拟现实功能可能成为手机的下一个形态。伴随 AR/VR 的发展,ToF 有望成为智能手机摄像头的下一个风口。

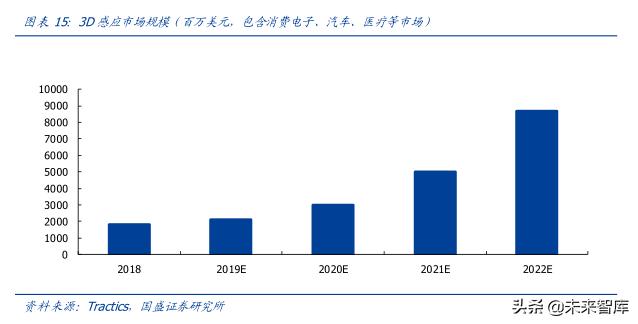

我们看到 2019 年 3D 感测手机大多集中在高端机等旗舰机型,结构光以苹果为代表,自iPhoneX 后的机型都已经搭载结构光功能,而华为搭载 TOF 的机型数量最多。根据 Yole的预测数据也显示,全球 3D 成像和传感器的市场规模在 2016–2022 年的CAGR 为 38%,2017 年市场规模 18.3 亿美元,2022 年将超过 90 亿美元。其中,消费电子是增速最快的应用场,2016–2022 年的 CAGR 高达 160%,到 2022 年消费电子市场规模将超过 60亿美元。

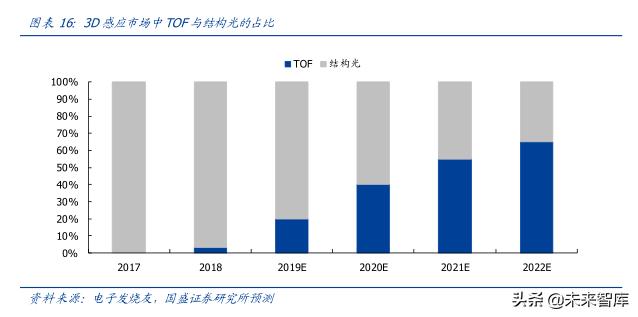

从出货量上来看,我们预测智能手机 3D 感测需求将从 2017 年的 4000 万部增加至 2019年的 2 亿部以上,其中 2019 年的 ToF 机型还主要集中在几款高端旗舰机,从 2020 年开始 TOF 的出货量将进一步爆发,在整体 3D 感应中占比有望达到 40%。

三、BOM 比较:TOF 或更具成本优势

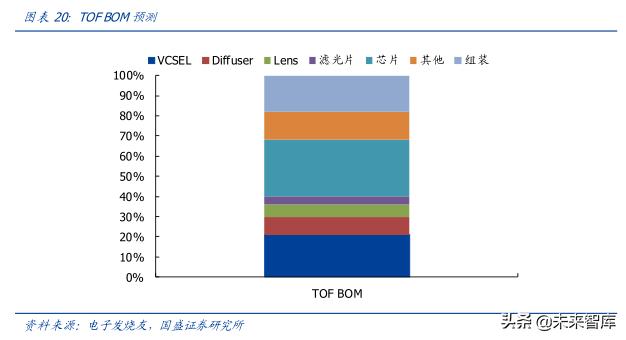

我们预计 ToF 和结构光的 BOM 成本大约为 12~15 美元和 20 美元,相比之下 TOF 更具有成本优势。以 iPhone X 为例,结构光技术的解决方案包括三个子模块(点投影仪,近红外摄像机和泛光照明器+接近传感器),而 ToF 解决方案则将三个集成到一个模块中,可以将包装成本降低。

我们预计在这个 TOF 模组中,芯片的成本仍占主要的部分,大约占到整体 BOM 的28%~30%。

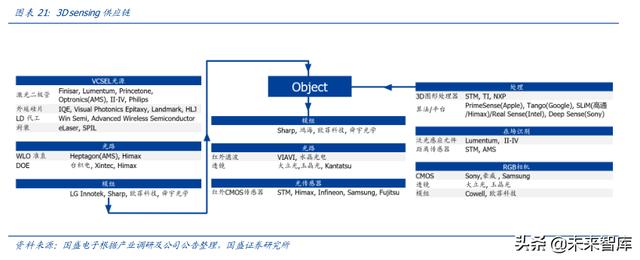

四、深度解析 3D Sensing 摄像头产业链

目前 TOF 或结构光的 3D 感知技术均为主动感知, 因此 3D 摄像头产业链与传统摄像头产业链相比主要新增加红外光源、红外传感器和光学组件等部分。 通过对已经上市的主流 3D 摄像头产品进行拆解分析,3D 摄像头产业链可以被分为:

1 、上游:红外传感器、红外光源、光学组件、光学镜头以及 CMOS 图像传感器;

2 、中游:传感器模组、摄像头模组、光源代工、光源检测以及图像算法;

3 、下游:终端厂商以及应用。

TOF 和结构光二者虽然原理不同,但其所需要的核心部件基本相同,TOF 中的核心部件包括发射端的 VCSEL 光源、Diffuser 等,接收端的镜头、窄带滤光片、近红外 CMOS 等。

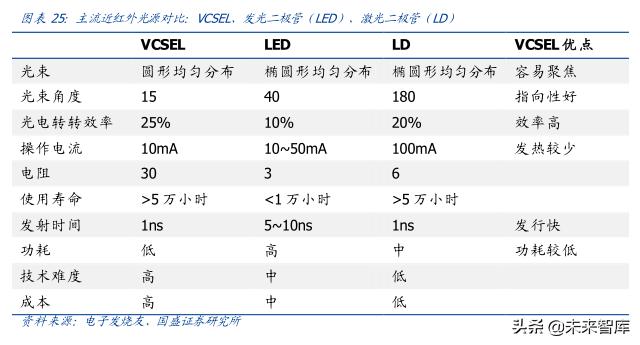

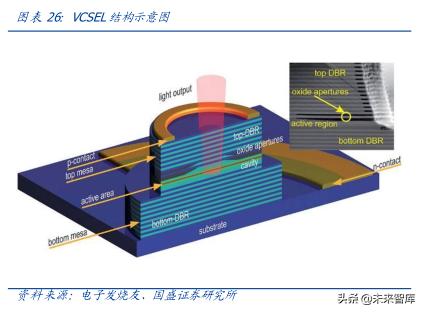

4.1 VCSEL :垂直发射光源, 国内厂商逐步突破

VCSEL (Vertical-Cavity Surface-Emitting Laser ,垂直腔表面发射激光器)是一种。 垂直于衬底面射出激光的半导体激光器。由上下两个 DBR 反射镜和有源区这三部分组成。VCSEL 单价贵于 LED 、LD ,可通过 大规模 量产降低成本。VCSEL 的垂直结构更适合使用晶圆级制造和封测,并且规模量产之后具有成本优势。

VCSEL 具有 效率高、功耗低、传输速率快、制造成本低等优良特点了 ,逐渐替代了 LED。 成为主流选择。发射光源包括两种,一种是边发射的(如 LD),一种是垂直的(如 VCSEL),前者一般波长较长,用于信息传输;后者可以通过压缩垂直腔体的容积用于体积较小的应用中,更适合作为 3D 感知的发光源。早期 3D 感知经常使用 LED 作为光源,但红外LED 的响应速度较差,扫描结果不够精准。VCSEL 在 3D 感知领域性能优于 LED,逐渐替代了 LED 成为主流选择。

VCSEL 主要进入壁垒在于资质认证和量产能力, 国内厂商逐步突破。 目前 VCSEL 领域主要厂商为光通讯芯片领域的国外大厂,包括Lumentum、Finisar、II-VI、Philips Photonics等,其中 Lumentum 是 VCSEL 全球领先的供应商,供应国际大客户新机型3D 感知模组的激光源。

TOF 的 VCSEL 并不像结构光那样对编码图案有一定要求,常规的规 则排列即可,因此可供选择的 VCSEL 供应商也会更多。未来 VCSEL 需求量激增,但 VCSEL 产业链被美国和日本少数厂商把控。去年苹果推出 iPhone X 后,VCSEL 需求持续发酵。苹果已与几家供应商签订协议,对他们进行大规模的投资,对其产能进行了封锁。从整个 VCSEL 产业来看,供应链还是比较紧俏的,因此留给国内VCSEL公司很大的成长空间和市场空间。国内的供应商如纵慧、睿熙、华芯等均取得了不小的突破。

4.2 Diffuser : 将光调制成均匀的面光源

Diffuser 主要功能为显示器提供一个均匀的面光源,基材需选择光透过率高的材料如PET/PC/PMMA。一般传统的扩散膜主要是在扩散膜基材中,加入一颗颗的化学颗粒,作为散射粒子,而现有之扩散板其微粒子分散在树指层之间,所以光线在经过扩散层时会不断的再两个折射率相异的介质中穿过,在此同时光线就会发生许多折射、反射与散射的现象,如此便造成了光学扩散的效果。未来手机 3D 成像的 Diffuser 将会更加复杂化与定制化,应用场景更加细分,同时随着 TOF 的爆发,产品设计也将持续创新,规模优势日益凸显。

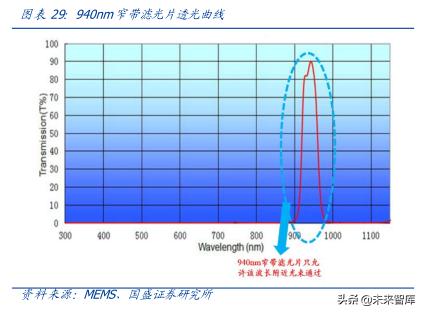

4.3 窄带滤光片: 只允许通过特定波长

窄带滤光片是带通滤光片的一种,是光谱特性曲线透射带两侧邻接截止带的滤光片,即在特定的波段允许光信号通过,在其他波段则阻止光信号,窄带滤光片的通带较窄,一般小于中心波长的 5%。 目前全球主要的窄带滤光片主要有两家,美国的 VIAVI 和中国的水晶光电。

窄带滤光片在 3D 传感领域需求大,是 3D 视觉系统中红外光接受模组的组成部分,位于镜头和近红外图像传感器之间。在 3D 视觉系统中,红外光源是实现深度测量的关键,红外光源包括红外 LED 和激光器(主要是 VCSEL(红外激光发射器),在运作过程中,若 VCSEL 发射 940nm 波长的近红外光,为了接收端的图像传感器只接收到这一波长近红外光,需要通过窄带滤光片,将其余的环境光剔除。

水晶光电是国内 光学精密薄膜 镀膜龙头,在窄带滤光片上具有 技术和 先发优势。 目前大客户的窄带滤光片方案是以水晶与 VIAV 合作的方式供应。公司的强项在于镀膜工艺,预计新的竞争对手需要较长的时间才能切入,护城河较高。水晶有望抓住下游 3D sensing需求的放量,凭借技术和先发优势将充分受益。

4.4 3D 图像处理芯片:难度较高

3D 成像所需的图像处理芯片和一般的图像处理芯片有所区别,其通过复杂的算法将 IR接收端采集的空间信息和镜头成像端采集的色彩信息相结合,生成具备空间信息的三维图像。由于芯片设计壁垒高,目前供应商仅为几个芯片巨头,包括 STM、TI、NXP 等。

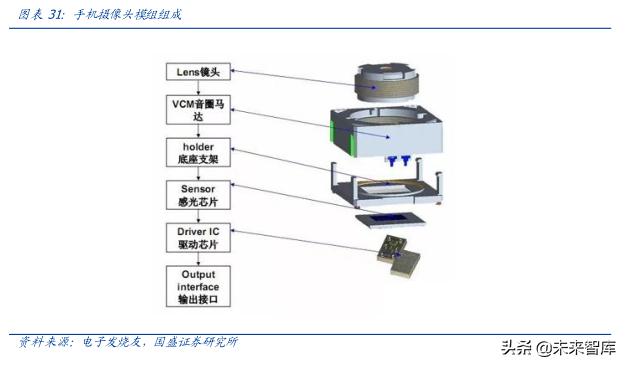

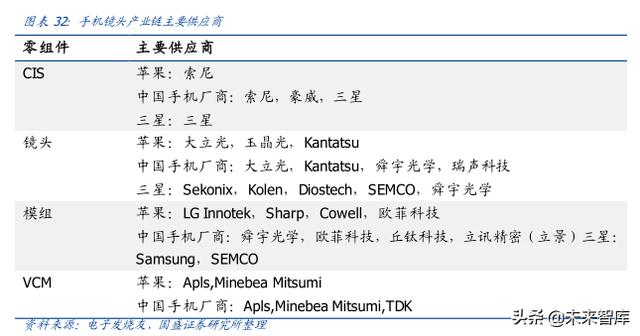

4.5 成像镜头端:产业链较为成熟

手机摄像头对应的产业链企业包括图像传感器制造商、模组封装厂商、镜头厂商、马达供应商、滤光片供应商等。由于行业技术壁垒和集中度高,产业链的龙头多为日本、韩国、中国台湾所垄断,大陆的厂商主要集中在红外滤光片和镜头模组封装上,包括舜宇光学、欧菲科技、水晶光电、立讯精密(立景)、丘钛科技等。

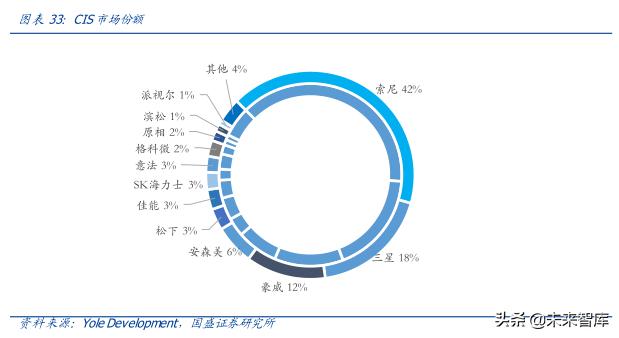

在 CIS 市场份额上面,索尼一家独大,市场份额高达 42%,三星居第二位,市场份额达到了 18%,豪威排第三,市场份额为 12%,随着手机、汽车、工业等下游应用领域对CIS 的需求不断增加,市场空间有望进一步扩大。Yole Development 数据显示,2016 年CMOS 图像传感器市场规模达到 115 亿美元,相较 2015 年同比增长约 13%,预计 2016至 2022 年全球 CMOS 图像传感器市场复合年均增长率将保持在 10.50%左右,2022 年将达到约 210 亿美元。出货量方面,2017 年全球 CIS 出货量超 40 亿颗,预计 2021 年全球出货量将达 70 亿颗。

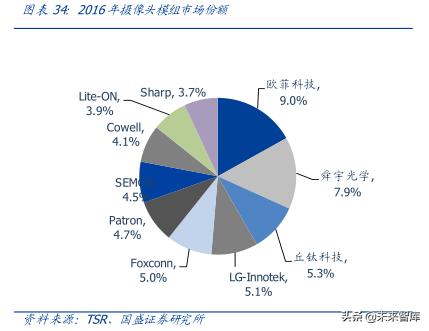

在摄像头模组上面,根据TSR的数据2016和2017年欧菲科技的市场份额为9%和13.3%,舜宇光学的市占率为 7.9%和 9.5%,丘钛科技的市占率为 5.3%和 6.5%。2017 年,全球 TOP 摄像头模组厂商占据了全球超过 50%的市场份额,比 2016 年增长了 13 个百分点,集中化趋势愈加明显。一方面,产业集中度不断提高,另外一方面,以光学领域的双摄、3D 摄像头和柔性显示为代表的功能性和差异化的创新层出不穷,持续利好自主创新能力强和具有产业整合及规模优势的龙头企业。

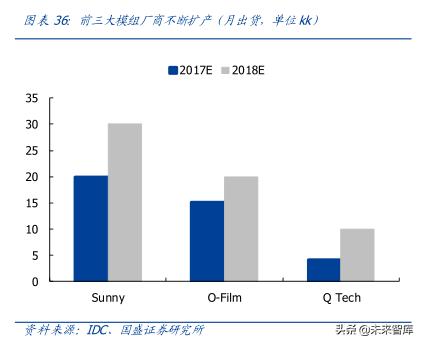

2018 年,品牌集中度进一步加剧,全球 TOP 摄像头模组厂商与二、三线摄像头模组的出货量呈现两极分化,通常情况下,全球 TOP 摄像头模组厂商的月出货量可达 35KK,而二、三线摄像头模组厂商最高出货量不超过 15KK。前三大模组厂商也不断扩产,以满足下游需求。

在镜头市场,中国台湾的大立光占有绝对的龙头地位,在 iPhone 中供应了超过 50%的镜头份额。在中国手机厂商方面,舜宇光学镜头的市占率在不断增加。目前大立光的年产能约为 1.5 亿,遥遥领先于其他厂商。

(报告来源:国盛证券)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」