- 1利用Pytorch的C++前端(libtorch)读取预训练权重并进行预测_frame #0: c10::error::error(c10::sourcelocation, s

- 2梯度下降、随机梯度下降、小批量梯度下降详解+ 训练集、验证集、测试集的使用

- 3Android studio下的git reset --soft --mixed --hard --merge --keep五种模式详解_git reset soft mixed hard keep

- 4工程师&程序员的自我修养 Episode.4 基于百度飞桨PaddlePaddle框架的女朋友情绪分析&防被打消息推荐深度学习系统_baidu paddle uie情感分析

- 5wget学习笔记 —— 从网络上自动下载文件的自由工具_wget下载工具

- 6【资料合集】2017云栖大会·广东分会回顾合集:PDF下载

- 7如何为Compose Image提供网络图片加载支持_compose 加载网络图片

- 8故障排查:xShell中文乱码_xshell 5不显示中文

- 9【stanford】梯度、梯度下降,随机梯度下降

- 10昆仑万维2022年净利润11.5亿元,自研天工大模型4月17日启动邀测_昆仑万维天工大模型

什么是期权?一文让你完全掌握期权的所有知识_期权基本知识

赞

踩

首先介绍下期权基本的三种用途,帮助你对期权有清晰的认识。

1. 与股票形成风险更低的组合:期权可以与股票组合使用,以降低风险。例如,通过购买认购期权和同时卖出相同数量的认沽期权,形成保护性投资组合,从而在一定程度上规避市场波动带来的风险。

2. 卖期权赚取权利金:作为期权的卖方,你可以获得权利金作为收入。这种策略的风险在于,如果市场朝着与你的期望相反的方向波动,你可能需要承担更大的风险。但如果能够控制风险,并且根据市场情况及时调整策略,这也可以成为一种稳定盈利的手段。

3. 买期权进行投机:作为期权的买方,你可以通过支付权利金获得潜在的高收益机会。这种策略适合那些寻求高风险、高回报的投资者。买入认购期权或认沽期权,可以在市场上涨或下跌时获利。

关于使用sell put(卖出看跌期权)来抄底,以及使用buy put(买入看跌期权)来规避组合风险的策略,都是非常实用的应用手段。

对于价值投资者来说,期权的使用可以提供额外的保护和灵活性,帮助他们更好地管理投资组合。

想要开始研究期权?我们可以从权利金入手。

期权,又称为选择权,是金融领域一种衍生性工具,基于期货的基础而产生。它是指在未来一定时间内可以买卖的权利,让买方在事先规定的日期以事先约定的价格向卖方购买或出售一定数量的特定标的物的权利,但不负有必须买进或卖出的义务。

期权交易涉及两个主体:买方和卖方。买方支付给卖方一定数量的费用,即权利金,以获得期权合约。买方拥有权利,而卖方则有义务在合约规定的日期执行合约。

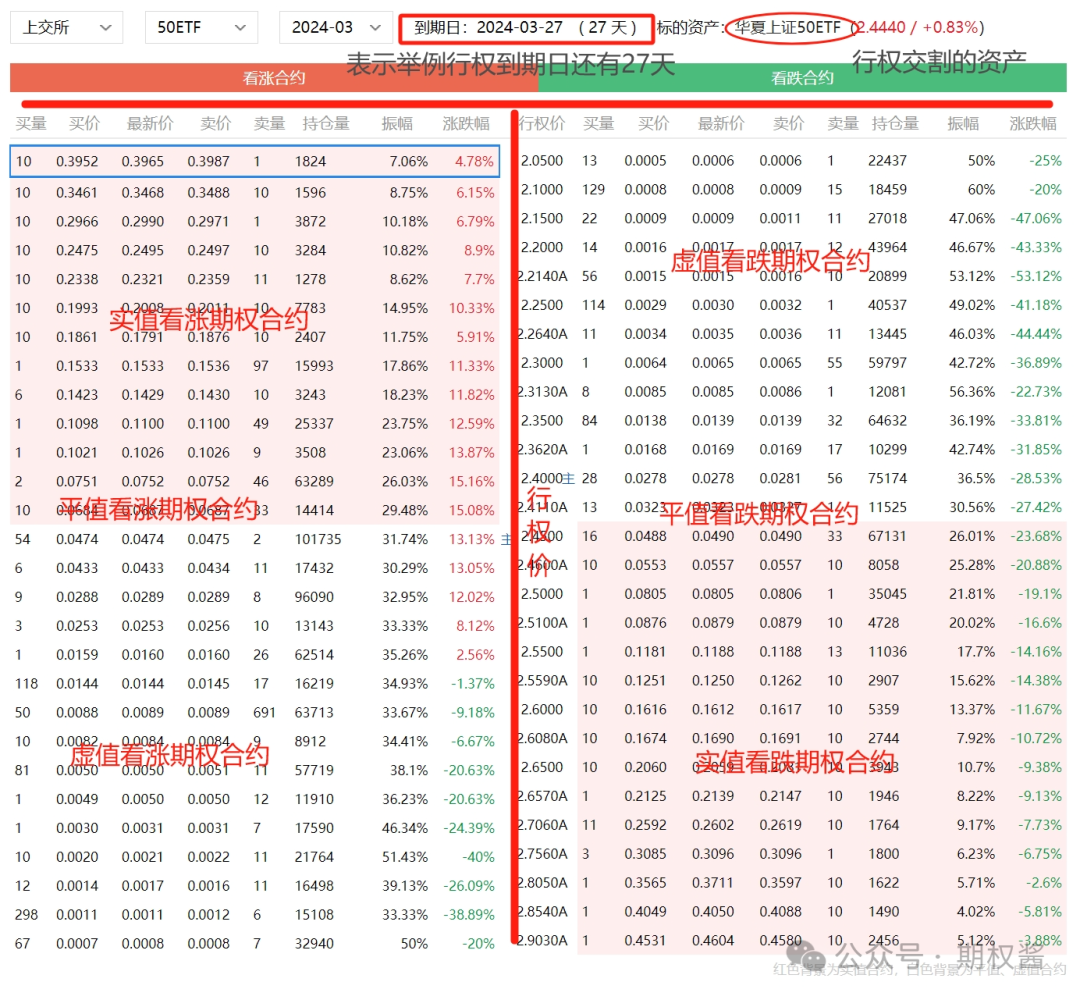

以50ETF的3月期权合约为例:

在这个合约中,权利金是交易期权合约的价格,也是唯一的变量,其他要素都是标准化的。权利金是买方为获取期权合约所赋予的权利而必须支付给卖方的费用。对卖方来说,权利金是卖出期权的报酬,即期权交易的成交价。

在这个合约中,我们看到,购买3月27日到期的2.400行权价的权利金为0.0752元。假设你购买了这份权利,支付了752元。这意味着,如果在到期日,50ETF的价格超过了2.444元,你就可以行使这份权利,从中获利。而如果价格低于2.4元,你的权利金将无法执行,你只损失了权利金,即752元。

期权的波动性较大,有时权利金价格会出现大幅波动,带来高额收益或损失。注意,权利金的日内波动并不像股价那样有规律,有时会受到多种因素的影响。

关键在于权利金价格可能会出现100%甚至1000%的上涨,这是许多人觉得大量投机资金会涌入的原因。

但是,权利金的日内波动并不像股价的K线图那样有规律可循。举个极端的例子,假设在合约的最后一天,正股50ETF的价格已经跌至2.4元甚至更低。即使当日正股价格大幅上涨,但如果没有超过2.4元,该合约对于买方来说就没有任何价值和意义,权利金仍然会接近于零,甚至可能会死死地钉在跌停板上。

这种情况下,有些人可能会被误导,按照过去的经验炒作所谓的末日权证,导致损失惨重。除此之外,还有其他类型的期权交易,如卖出认购期权、买入卖出认沽期权等。

另一方面,期权更多地被用作资金策略和投资组合的工具。比如,一些市场上流行的保本基金,通常会利用本金的一年或两年期利息购买一年或两年期的认购期权。如果期末标的资产大涨,就可以获得无限收益;如果期末大跌,只损失权利金和组合利息,而本金则不会受到损失。大型机构和资金也会利用期权作为对冲和动态平衡的手段,以及进行认购认沽相互使用的套利组合等。

对于个人投资者而言,个股期权可以用作在标的资产价格波动不确定或者需要锁定买入成本或卖出价格时的工具。

尽管存在纯投机性质的资金,但需要注意的是,任何高杠杆、高波动的标的资产,无论是期货还是期权,都具有投机属性,但并不是所有的资金都适合参与这种看似有利的、实则风险极高的游戏。期权可以视为投资组合的一部分,但豪赌则会带来风险。

总的来说,期权并没有绝对适用于某个特定板块,也不会直接带来对应个股价值的提升。在进行涨跌预测时,仍然需要考虑整体经济走势、市场情绪、个股估值等基本面因素,而不仅仅是投机情绪。