- 1Xilinx 7系列FPGA收发器架构之发送器(TX)(九)_txpostcursor

- 2应届生拿到offer之后的流程_毁约offer,我付了8000元违约金......

- 3mvn install本地jar到仓库_mvn install 本地jar

- 4解决Cipher Suites导致的“未能创建 SSL/TLS 安全通道”异常问题_tls encrypted alert

- 5数据结构(Data Structure)——线性表ADT(C/C++语言)_返回l中第1个与e满足关系compore()的数据元素的位序。 若这样的数据元素不存

- 6【项目日记(一)】搜索引擎-索引解析

- 7B站大课堂-自动化精品视频(个人存档)

- 8【好物推荐】Redis Desktop Manager使用介绍_redis-desktop-manager是什么?

- 9一文搞懂 Transformer(总体架构 & 三种注意力层)_注意力机制包含transform架构吗

- 10为什么要使用 git pull --rebase_git pull --rebase的作用

关于理财险的知识你知道哪些?_如何向宝妈推销年金险

赞

踩

这些年来资本市场暴雷不少,很多人都被雷怕了,很多人都会选择存在一些低风险的存款。

可最近,火爆一时的互联网存款产品也纷纷下架,

后台来问我“理财险”的读者明显的感觉变多了。

自打公子自从写这个号以来,我一贯主张先保障后理财,所以一般推荐保障型的产品也

但陆陆续续也接到过上百个向我咨询“理财险”的读者,

我发现一个有趣的现象——不管看没看过我之前的文章,大家问的还是同样一个问题:

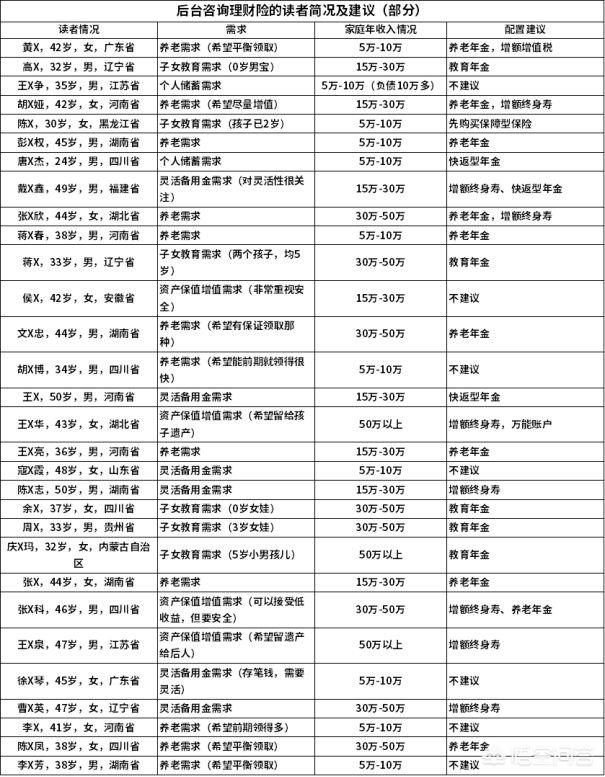

我对来咨询“理财险”的人做过一些统计:

从表中就可以看出来,每个人的情况不一样,面对的场景不一样,适合的产品就不一样!

尽管我再三强调:

购买“理财保险”要根据自己情况来,别人能买自己不一定能买。

但还是有人上来就单刀直入简平快要产品推荐。

考虑到现实的不一样,我打算在后台挑几个比较典型的读者问题,

结合他们各自的故事,按照不同场景,给大家讲讲——你是什么情况?该买什么产品?

希望能以点带面,给大家做个参考。

(以下皆为真实故事,已征得当事人同意,为保护隐私,全部采用化名)

这位读者姓李,我们就称他为李先生,

在后台的交流中,他告诉我他现在因为养老问题很是焦虑。

李先生是某四五线小城的一个小广告公司的设计师,现在30岁。

为养老问题焦虑的原因,主要是看到了“十四五规划”中提到的延迟退休问题。

按照国家的延迟退休计划,男女要逐步延退到65岁,

这意味着,70后及往后的所有人,都要交社保交到65岁,才能开始领取退休金。

有的人可能会想,延退就延退嘛,不过就是多干5年,多交5年社保,退休后能领更多钱,

但公子在这篇文章:重新定义“老年人”,我们来认真讨论下“延期退休”解读过,现实情况更可能是一大批人老年失业:

到那时,你我都60岁了,干不动了,企业不再续约,我们失业;

但同时,我们还没到退休年龄,领不到养老金,几乎没有收入来源,

如果我们没有积蓄,老年失业后就会很艰难。

尤其是像李先生这种广告工作,他担心自己不到40岁会被“优化”掉。

李先生意识到这点,重新审视自己的情况,

认为自己的情况更糟糕:

30岁,背着每月3000的房贷,要还30年,

工资每个月到手之后,扣除房贷、生活开支,只剩3000块。

公司给自己缴纳的五险一金,都是按照最低标准进行缴纳,退休后根本拿不到多少钱,

何况延迟退休后,中间最长可能存在5-10年的0收入空窗期,没有任何生活保障。

李先生大学毕业后,曾经三次报名考公,图的就是安稳和养老,

但最终都没有成功上岸,最后也就只能放弃。

案例分析:

李先生的情况其实非常典型,

30岁了,就职于一家小企业,五险一金按照最低标准缴纳,

身上背着房贷/车贷,每个月工资到手还没捂热就所剩无几。

看不到希望但又不敢辞职,辞职之后连点支撑自己选择的积蓄都没有。

俗话说得好:“荷包不硬,腰杆不直。”就是这群人的写照。

以李先生的情况看,他虽然背着房贷,但其实每个月还有3000多的结余,

而且这笔钱暂时没有什么好去处,躺在活期账户里根本跑不过通胀,只能等着贬值。

既然忧虑养老问题,最合适的产品就是养老年金。

为什么是养老年金?

养老年金,是年金险的一种。

因为每年交钱领钱的时间、额度都是固定的,故称为年金险。

前期每年交点钱,到一定时间可以每年领钱。

领的总比交的多,多的部分就是收益,

如果不想领了,直接退保也能拿到一笔不错的现金价值。

除此之外,养老年金还存在两大优点:

收益高。

国家规定,年金险最高预定利率不能超过3.5%,但就目前这个负利率趋势的大背景下,长期来看就已经很优秀了,此处按下不表。

而且这3.5%是复利,时间一长,复利的威力相当大!

比如3.5%的复利约等于30年每年6.02%的单利,约等于40年每年7.4%的单利。

存10万进去,30年就能变成28.06万。

很安全。

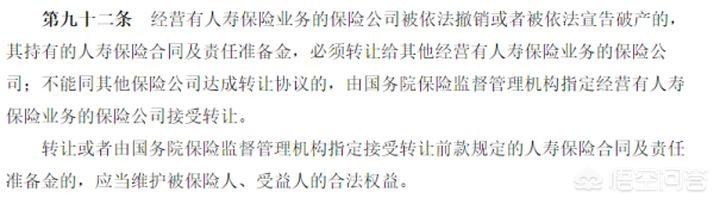

年金险属于寿险,国家规定,如果经营寿险业务的保险公司倒闭了,下家保险公司会给它接盘,没人接盘保险保障基金也会接盘。接盘后,我们的寿险保单就会由保险保障基金和接手的保险公司赔付。

所以保险公司倒闭了并不影响我们的保单赔付,何况保险公司也没那么容易倒闭。

养老的钱,

一是要很安全,不能出现任何问题;

二是收益要足够高,至少能跑赢通胀,收益稳定;

三是不需要太多,只要能像退休金那样每年拿一点就好。

这三点要求,在养老年金身上都能得到很好的满足:

养老年金用合同的方式把长达几十年的收益都固定下来,

就算利率下跌,它也不会跟着下跌,收益是有保证的,

因此,年金险安全性都没问题的情况下,

预定利率高的养老金通常都更好,

但实际好不好还是要看这款产品的实际收益率(IRR),

这点我们放到后面去讲。

养老年金巧妙的现金流安排方式,再加上它的安全性和持久高收益,

妥妥的成为社保之外个人补充养老的首选。

产品示例:

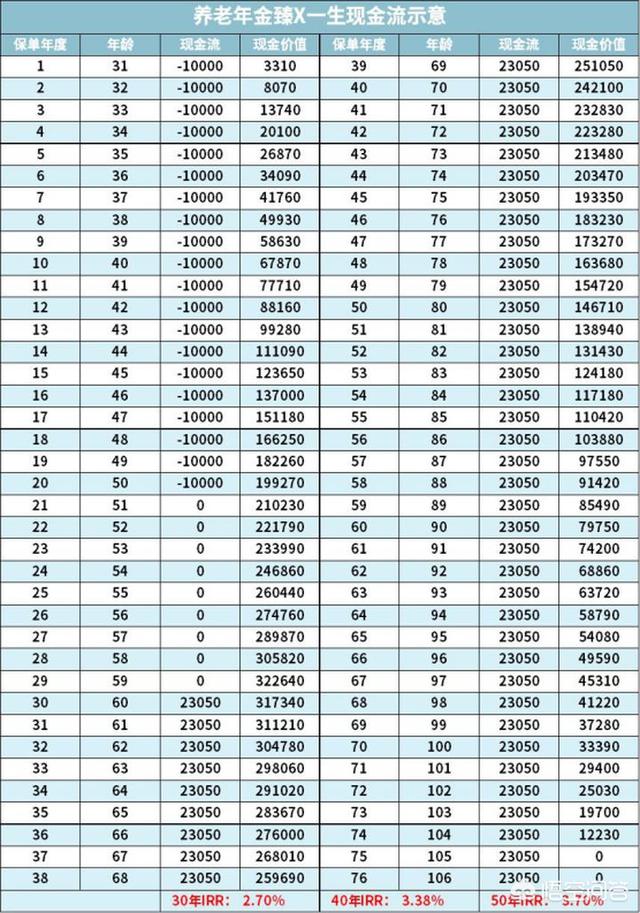

根据李先生的情况,我推荐了养老年金臻X一生。

李先生30岁开始交,每年交10000,交20年,

60岁开始领,每年可以领23050元,约合每个月1900多元,

加上李先生的其他积蓄,在三四线小城的他基本够用。

李先生买了这款产品,假如到80岁就退保了,

退保时还能拿回保单剩余的现金价值,

算下来年化收益率能达到3.70%,

这3.70%可是从30岁到80岁的50年中,年年3.70%。

而且是复利的3.70%,从长期来看,很少有产品能做到这么长久的持续高复利。

所以,如果平时不缺资金,想要用年金险来做社保养老的补充,

年金险是非常适合的。

这是一位即将成为宝妈的读者,我们暂称她为琴女士。

一开始我以为,琴女士手中拿着20万,每年挣10万,

也是三四线城市小康甚至快达到中产的家庭,孩子的学费何须担心?

但她告诉我,她想送孩子出国,需要在孩子去国外读硕士时准备好100-150万,

而自己手里只有20万,房贷月供5049,自己每年能挣10来万。

虽然依靠孩子爸爸的工资能覆盖掉家用和月供,但其实想要给孩子创造一个好的教育条件,

他们夫妻俩的压力也不是一般的大。

案例分析:

琴女士的情况,我们姑且称之为“新中产的焦虑”吧,

这样的焦虑主要体现在养育孩子的巨大负担上。

新中产养育孩子并不只是追求吃饱穿暖,

更多的是拼学区房,拼补习班,拼父母资源,拼国外更好的教育资源......

琴女士表示,作为一个“鸡娃”妈妈,她太焦虑了。

旁人只看到她养个孩子而已,哪需要这么焦虑?

但只有琴女士自己知道,新中产育儿,

是要把整个育儿过程放在家庭房贷车贷、生活开销、父母保养、家庭保险等场景下一起看,

那她们这种新中产圈层才是最苦最焦虑最难的圈层。

琴女士想要靠“理财险”解决孩子出国的资金储备,

需要更关注资产增值,但同时资产的安全性也不能忽视。

这样的理财需求,在年金险中正好有一种可以与之对应,那就是教育年金险。

为什么是教育年金险?

教育年金也是年金险的一种,

由于是给孩子准备的,所以才叫教育年金。

跟养老年金很像,也是前面几年交钱,后面每年拿钱,

但由于是教育年金,一般也就在18岁到30岁之间才能领。

这种安排,也恰恰对应了孩子一生中教育上最花钱的几个阶段:本科、硕士或出国深造等。

因此给孩子买教育年金,资金是安排妥帖的,不会出现自己存钱旱涝不保的情况。

给孩子上学的钱,跟养老金一样,动不得,

动了就可能耽误孩子的前程。

而为孩子购买教育年金,

这笔钱就是锁定了的,作用非常明确,

只给孩子上学用,属于专款专用,起到强制储蓄的作用。

中间也会不断提醒自己为孩子的教育事业不断储备。

而且是和保司白纸黑字签订的年金险合同,

安全性很有保障,我在前面一个案例以及说过,这里就不再提。

教育年金的这些特性,

足以使它成为给孩子规划接受高等教育和深造费用的好选项。

产品推荐:

针对琴女士的情况,我推荐的是天天X上教育年金,

琴女士宝宝出生后开始交,每年交80000,交10年,

宝宝22岁本科毕业,去外国留学时就可以拿到16万现金,

同时在22岁退保就可以拿到保单的现金价值1316350,

两笔钱加起来,孩子就能带着将近148万现金出国深造,

这能大大减轻琴女士的压力。

再来看收益,

22岁时领取完16万的年金后,接着退保拿131万多的现金价值,

交了80万,花了22年,增值到148万左右,年化达到3.75%,

也是22年,年年保持3.75%的复利增值,在当下低利率的大趋势下,

相当优秀!

如果大家也像琴女士一样,

手中有稳定的收入,想给孩子预备教育的费用,

可以考虑教育金。

这是个25岁的女孩子,

如此有理财意识的年轻人,不多见,

她的经历也不一般。

女孩名叫小婷,“逃”到上海两年,

她之所以称之为“逃”,

是因为她家里重男轻女比较严重,

堂姐就是为了16.8万的聘礼被家里逼着嫁给了一个比自己大10岁的男人,前不久刚离婚。

而小婷大学刚毕业,父母也开始“劝”她出嫁,甚至都私自“勾结”过媒婆上门,

父母的心思她都懂,因为弟弟也长大了,弟弟以后的婚事还得靠她的出嫁。

但要强的小婷想要掌控自己的人生,

所以她“逃”了,逃到了上海,一个人打工挣钱。

可上海繁华的都市生活、自己微薄的工资以及身边不起眼但却好几套房的同事,

让她渐渐明白,

在这个没有黑夜的都市想要仅靠打工实现自己想象中的生活,

是一件多么艰难的事。

于是怀揣着这两年攒下来的几万块,小婷想要开始理财,并最终找到了我,

想要寻求一些安全稳定的理财产品,给自己未来的婚嫁或者买房存一笔钱。

小婷的经历让我老婆看红了眼,也使我久久不能入睡。

但回答小婷的问题,我必须保持理性。

案例分析:

抛开小婷的遭遇,单论她的存钱需求,其实很典型:

小婷接受完教育就要花20几年,一出社会就到适婚年龄;

她深知结婚不是有情饮水饱,而是婚礼开支、买房买车、婚后育儿、柴米油盐;

她也深知自己想要解决这些问题,仅仅是买房,就要掏空6个钱包,奋斗大半辈子;

但她的收入并不高,需要不断的存钱。

就小婷的情况,谈养老还指望不上,

但随着年龄的增长,即将面临的婚嫁等大笔支出,

都是对她赚钱能力和存钱理财能力的考验。

能稳定快速增值,且到需要时能马上拿出来的理财产品,

比活期收益更高,也更安全的快返型年金,会更适合他。

为什么是快返型年金?

快返型年金,还是年金险的一种,

它最大的特点就是回本快,收益也不错。

之前的养老年金和教育金都需要花十几年几十年来增值,才能看到较好的收益,

但快返型年金收益增长更快,一般5-10年,甚至有的在第五年就能开始领钱。

快返型年金的收益,普遍能达到4%以上,

这比存在大银行还要高,而且大银行的利率是单利,

快返型年金的年收益,可是利滚利,每年都能达到这么多。

快返型年金返本快、能保证一定收益的特点,

特别适合小婷这样有存钱需求的年轻人,

因为在这些年轻人婚嫁买房买车需要一笔钱时,

这种既安全,收益也不错的“理财产品”刚好到期,压力一下子就小很多。

面对婚丧嫁娶这种人生可以预期的的大事情,比较推荐快反型年金险。

产品推荐:

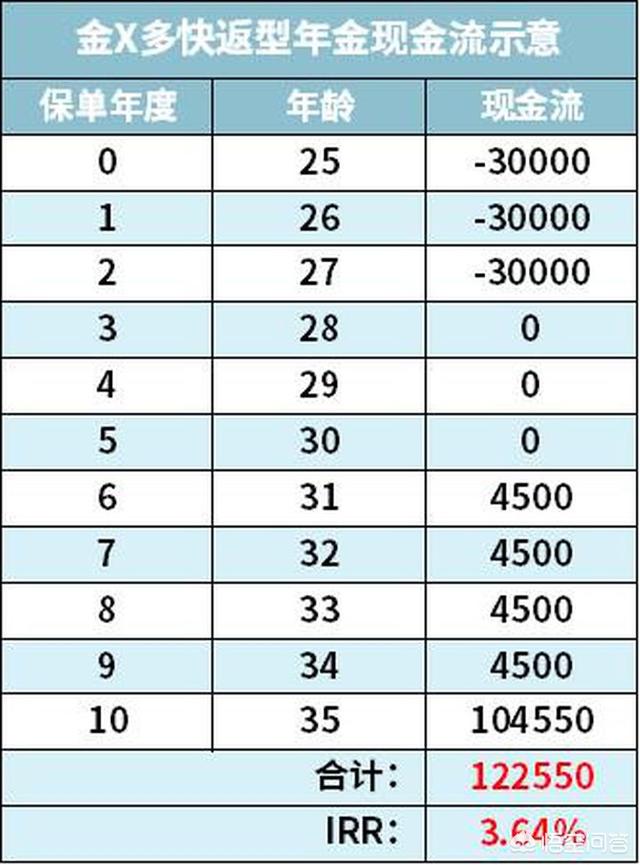

我给小婷推荐的是金X多快返型年金险,

比如小婷25岁,10年内结婚,打算给自己存一笔钱,结婚时当嫁妆也好,买房也好。

那么买了金X多快返型年金,25岁开始交钱,每年交3万,交3年,

从31岁就可以开始领钱,31岁至34岁每年能领4500,35岁直接领104550,

5年下来,一共可以领122550。

3年交9万,最后拿回来12万多,

10年之间,年化复利做到4.13%,非常优秀!

相信小婷在结婚时取出这笔钱,

会体会到我送给她的这份礼物:

不靠别人靠保险,使她掌握了一些人生中的自主权。

后台的读者中,也有人嫌弃年金险回本慢,短期收益低的,

比如给我留言的这位刘女士。

刘女士是上海的白领,在公司是个中层管理,

早已跨入中产阶级的她告诉我:“自己平时比较关注理财投资。”

但最近资本市场的各种暴雷让她元气大伤,损失不少钱。

一是之前投过爱X进,还有50多万没有收回来,

一是自己投钱给朋友做信托公司,结果对方干黄了卷了几千万跑路,

自己投进去的几百万也跟着打了水漂,到现在都还在打官司追债。

所以刘女士真的怕了,现在就想找个安全的理财产品,

让自己的资产能够稳妥的保值增值。

但是看了我的文章介绍,又觉得年金险短期收益太低,回本太慢,

跟自己倒霉之前的投资回报简直不是一个档次。

案例分析:

刘女士既想要资产安全,又想要高收益,

但收益和风险永远是对等的,想要更高收益,就要承担更高风险,

年金险虽然安全,但对于刘女士这样的用户来说,收益也着实过低。

相反,对于刘女士这种中产偏上阶层来说,

风险承受能力更强,可以适当承当一些更高风险的投资。

事实上她之前也尝试了高风险的投资,这说明她具有一定的风险承受能力,

只不过是失败了,所以对安全性的要求有进一步上升。

在“理财险”中,刘女士更应该选择万能险。

为什么是万能险?

所谓万能险,本质上其实是一个投资账户,

一般只能绑定在年金险、两全险、寿险等主险身上投保,

绑在其他主险身上时,可以起到增加主险短期收益,增加主险灵活性等作用。

万能险的收益会比年金险高一些,

目前市面上的万能险结算利率普遍在3%-5%,

一般而言,基本都能达到4.5%-5%的收益。

结算利率并不是像年金险那样固定不变的,

可能上浮,也可能下浮,因此存在更大的风险。

但万能险也有保底利率,

目前普遍1.75%-2.5%之间,最好的也就3%,

这就能保证,我们投出去的资金至少不会亏到像刘女士那样连本金都拿不回来。

所以万能险也有相对的安全性。

这种稳中有升,能上能下特点,

就很符合刘女士这样能够承担一定风险,希望拿到更高收益的人群。

产品推荐:

根据刘女士的诉求,公子给的推荐是海保人寿金X家万能型两全险,

购买这款产品,刘女士第一年缴了500万,后面四年又打算每年追加100万:

最后第五年末这份保单的账户价值达到10738186,

5年共投入900万,收获1073万多,

算下来每年实际复利收益在4.59%左右,相当不错。

公子建议,遇到保底收益高,且目前结算利率高的万能险,可以买一点。

目前结算利率每个月都会在保司官网公布,有兴趣的可以保持关注。

这是一位四五十岁的大爷,

一把年纪了,过来问“理财险”,我不知道是什么原因。

后面细聊时,我才知道,

原来大爷是体制内的一名车间工人,

临近退休了,一辈子也还是在基层。

住了几十年的房子还是原来的老式小区,

“6层楼,没有电梯,楼道又黑又窄。”

大爷的担心也很简单,虽然一辈子在体制内安安稳稳,

但大钱没存到几个,几十年了也没搬离老旧小区。

最近买菜上楼时居然在楼梯间摔了一跤,

事儿不大,但住在新式小区的女儿却紧张得不行,

硬是要他搬到新小区去住,有个照应。

大爷拗不过女儿的孝顺,

但也不想给女儿添太多麻烦,

想着自己还没退休,还能挣几年钱,打算理理财,

在退休之后加上自己的养老金,能多有几个钱,

给女儿减轻负担。

案例分析:

大爷想增加养老金,其实年金险比价合适,

但大爷又觉得年金险每年都是固定领取,想多不能多,想少不能少,很不灵活。

而自己的养老金其实基本够用,

只是担心自己生个病买点药,要得比较多,所以想多存一笔钱,

而且这笔钱不用固定领取,而是要需要大钱的时候能拿得出来,不需要的时候就存着就行。

大爷既想安全,还希望这笔钱能取则取,不想取就存着,

“理财险”中的增额终身寿恰好能满足这样的需求。

为什么是增额终身寿?

增额终身寿是寿险的一种,

只不过增额终身寿的保额一开始很低,随着时间的推移,保额会按照特定利率利滚利的增长,

活得越长,越划算。

目前好的增额终身寿保额基本能做到每年3.5%的复利增长,

收益追赶上养老年金一般不成问题。

但和养老年金不同的地方在于,

增额终身寿实现了灵活存取。

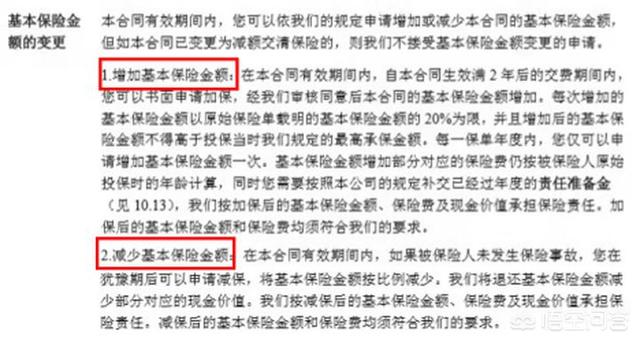

增额终身寿中的“保险金额变更”条款,

赋予了用户可以在需要的时候加保或减保的选择权,

这种选择权,就是俗称的“部分退保”,

当我们需要钱时,我们可以通过“减少基本保险金额”条款,减少我们的基本保额,

然后保险公司就会把我们减少的那部分保额所对应的现金价值退还给我们。

于是我们就实现了随时“退保取现”这个目的。

因此,大爷希望随时能够拿出一大笔钱来治病的需求,

就可以用增额终身寿来实现。

产品推荐:

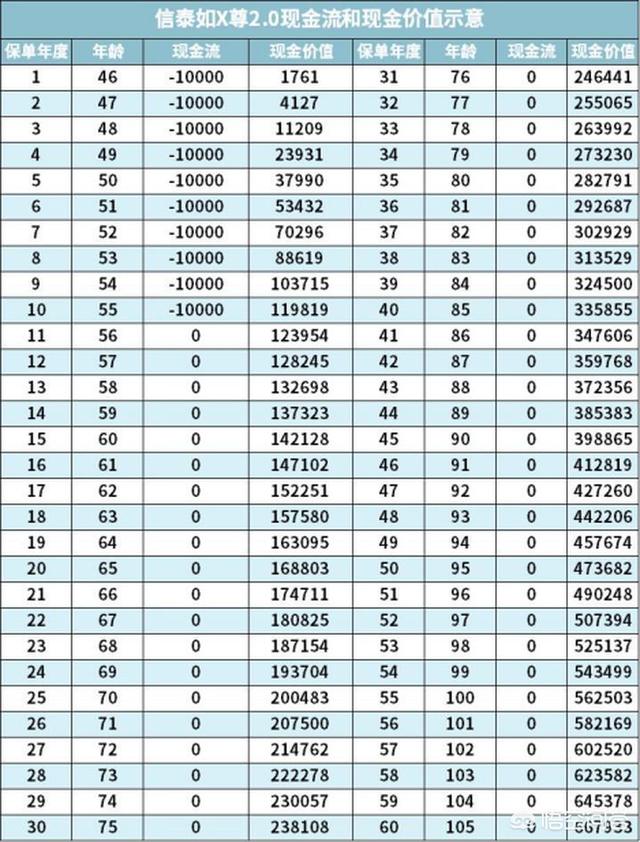

我给大爷推荐的是一款更加灵活的产品信泰如X尊2.0

这款产品,大爷从45岁交,交10年,

保费进入保单后,保单的现金价值每年都在上涨,

任何时候大爷想“取钱”了,就能直接“取”,

在现金价值的额度内,想拿多少拿多少,不再固定领取。

安全性没得说,

收益上目前好的产品也能保额也能以3.5%的年利率复利增长,

长期来看,收益也很不错。

增额终身寿同样也是白字黑字签订的保险合同,安全性没得说,

但它比年金险要更灵活,可以提前部分退保支取。

如果大家也像大爷这样,对资金灵活性有更高要求,

不妨可以考虑增额终身寿这种产品。

前面公子给大家介绍五种不同场景下最适合购买的“理财险”,

但“理财险”名目很多,有很多设计得很复杂,

一般人不懂容易被销售人员忽悠。

所以公子在这里再给大家讲几个购买“理财险”需要注意的点。

1、买“理财险”要看准实际收益

大家在买“理财险”时,小心被忽悠,

销售人员在推销时,

有的时候,会把很难达到的最高收益当做实际收益给你计算,

有的时候,会把累计收益给你讲成每次都能拿到的收益,

看起来收益很高,而实际收益很低。

这里公子教大家一个实际收益的算法:IRR(持有期内部回报率)

操作很简单,我们可以把“理财险”理解为一项投资,

前期的缴费就是我们投入的钱,后期的年金就是我们领取的收益。

通过excel计算这一系列投入和领取现金流的IRR,

我们就能看到在同样的时间,哪款年金收益更高,哪款年金增值更快?

同样时间谁的收益更高,谁增值更快,我们就选谁。

举个例子:

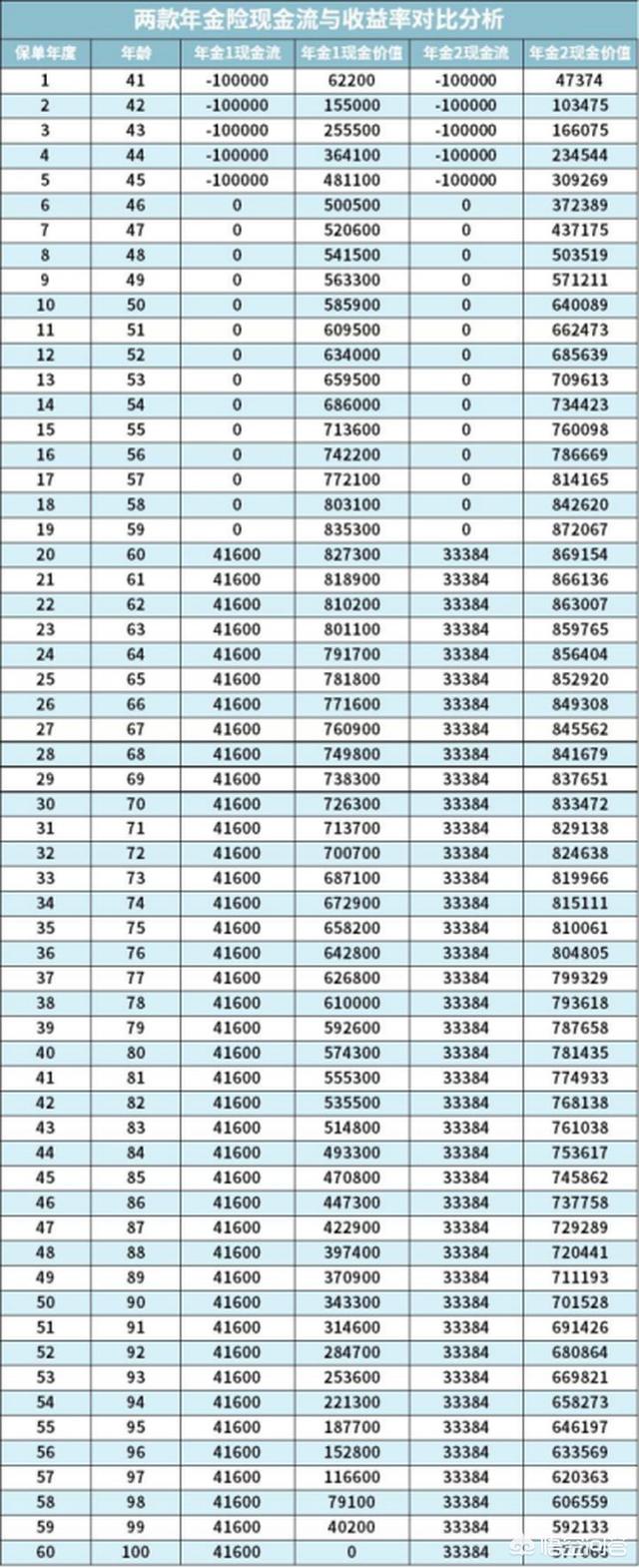

下面是两款养老年金,都是每年交10万,交5年,40岁开始交,60岁开始领,领到100岁。

他们每年交的钱和领到的钱,我放在了下表:

可以看到,

两款年金险每年领的钱不一样,现金价值也不一样,

如果我们无法抉择,就可以通过计算IRR来比对它们的实际收益,

谁更高选谁,谁增值更快选谁。

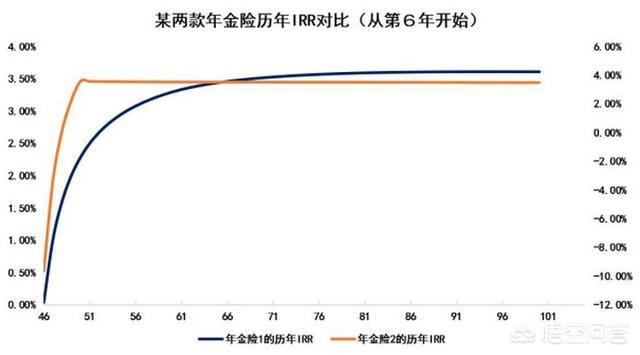

我把IRR计算出来,并做成图表放在了下面:

可以看到,

年金2前几年收益率是负值,但很快就直线上升到3%以上,

年金1从第六年开始收益就为正,但收益要涨到3%以上花了20年,

但比较巧妙的是,在66岁时,年金1的收益超过了年金2继续缓慢上升。

因此,

如果我们更注重短期收益,认为自己的寿命不会超过66岁,就得有限选择年金2,

如果我们看中长期收益,并且预计对自己长寿比较有信心,就可以选择年金1。

2、买“理财险”要合理规划保障期限和锁定期

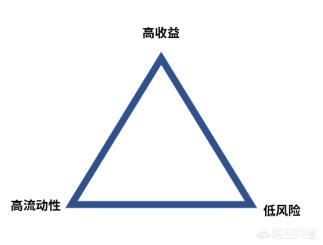

凡事都有好有坏,任何一个投资品都不可能满足高收益、高安全和高流动性。

年金险和增额终身寿等注重的是资产的安全和稳定增值,

但流动性就大打折扣。

一款年金险,想要达到预定利率,需要用几十年的时间去慢慢增值,

增额终身寿也只有经过几十年的增值时间才能达到很好的理财效果。

在这种情况下,购买“理财险”的钱绝不能是我们短期之内马上用到的钱,

而是要根据自己家庭理财的需要,

比如规划养老、规划孩子教育、给子孙后辈留遗产等需求,、

去合理搭配短期和长期的交钱时间、领钱时间。

毕竟,理财理财,现金为王,

再高的收益也抵不过持续不断的现金流,

收益再高,如果需要钱时拿不出来,那理财就已经本末倒置了。

最后,

文章只列举了比较典型的五种情况,