- 1网易云音乐评论爬取、情感分析一体化_基于音乐评论数据的情感分析

- 2华为Atlas 200 DK制卡与环境搭建_atlas200 dk

- 3ssm基于微信小程序的气象监测程序kn845【独家源码】计算机毕业设计问题的解决方案与方法_气象预报小程序项目背景

- 4Linux网络编程 ——TCP套接字通信_linux tcp通信

- 5有人云物联网DTU设备数据通过HTTP推送到PHP的接收源码(未完成,求帮助)_网关dtu显示thinkphp

- 6Git 拉取指定TAG/分支的代码_git拉取指定tag的代码

- 7一篇文章搞懂数据仓库:三范式与反范式(1)

- 8四种算法(麻雀搜索算法SSA、螳螂搜索算法MSA、红尾鹰算法RTH、霸王龙优化算法TROA)求解机器人路径规划(提供MATLAB代码)

- 9此文件存在危险因此chrome已将其拦截

- 10mac安装yum_mac 安装yum

深度!移动机器人(AGV)产业链全分析

赞

踩

来源:广证恒生、乐晴智库精选

产业链:下游需要求旺盛带动下游产业链发展

移动机器人(AGV)是工业机器人的一种。它由计算机控制,具有移动、自动导航、多传感器控制、网络交互等功能,在实际生产中最主要的用途是搬运,可以说只要有搬运需求的地方,就有移动机器人的应用可能。

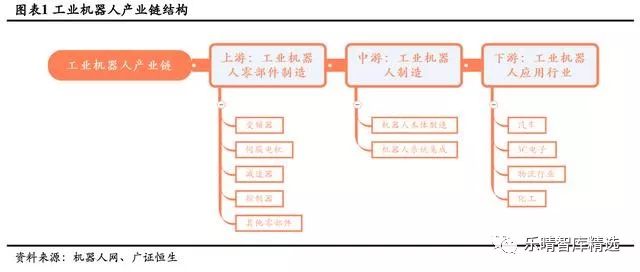

移动机器人(AGV)属于工业机器人的一种,具有与工业机器人相同的产业链结构。上游为机器人零部件制造商。

这一部分是产业链的核心,在机器人产品中占据绝大多数成本。中游为机器人制造与系统集成企业。下游则包括汽车、3C电子、物流等应用行业。

国内移动机器人市场目前的国产化率很高,达80%以上。在国外产品在机器人领域占据主流的国内市场,移动机器人市场的这一国产化率可谓独树一帜。国产化率高源于国内厂家性价比明显。

上游:核心零部件依赖国外厂商,国内企业有待进一步发展

上游:核心零部件依赖国外厂商,国内企业有待进一步发展

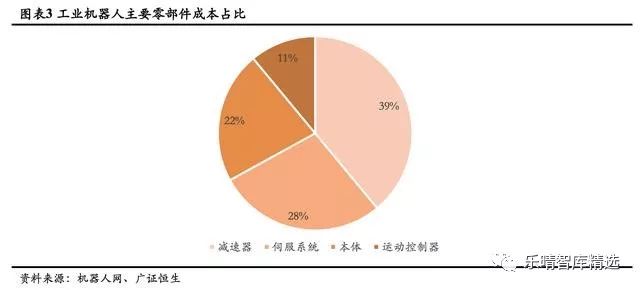

工业机器人产品最主要的成本集中于减速器、伺服系统和运动控制器等核心零部件身上。减速器、伺服系统和运动控制器三者成本加和超过75%。

因此从这一角度分析,工业机器人产业链的核心是上游的机器人零部件制造商。

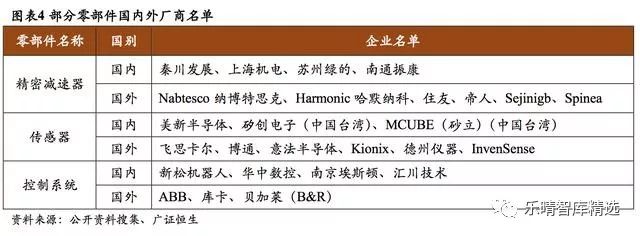

目前,国内市场上的机器人产品,其核心零部件大多来自于国外机器人零部件制造商,采用国内机器人零部件制造商产品的企业数量较少。

究其原因有二:

1. 减速器等核心零部件产品研发难度大,所需技术积累较为深厚,因此国内有资质有能力设计研发生产核心零部件产品企业数量较少且技术成熟度较低

2.中游的机器人本体制造企业对国内机器人零部件供应商的产品质量存疑,为争取市场份额获取客户信任而采用国外机器人零部件供应商产品。

而在移动机器人(AGV)这一国产化率极高的细分市场,中游的机器人本体制造企业也依旧难逃此类问题。

移动机器人(AGV)主要由驱动、系统和导引三部分组成,其中,在驱动控制器、系统、以及激动导航传感器等核心部件上,依然是国外品牌的天下,虽然外资企业无法实现对我国AGV市场的直接垄断,但却能利用关键技术及核心零部件上的优势,来对我国企业形成掣肘和牵制。

因此长远来看,若想在移动机器人领域有所作为,国内企业需要在上游的机器人零部件上持续发力。

中游:“个性化服务+高性价比”推动产业快速发展

移动机器人(AGV)中游主要包括机器人本体制造和系统集成两部分。

目前国内的需求方两极分化严重,既有华为、东风汽车、京东等大型企业,也有年销售额勉强过亿的小型企业。

而其中大量订单来源于后者,它们对移动机器人(AGV)的需求多则四五台,少则一两台,且应用场景、具体需求各有不同,加上自身改造能力弱,需要中游厂商为他们提供完善的后续服务。

因此能够为需求方提供个性化服务的中游国内机器人本体制造商很受这些需求方青睐。

2013年至2018年,中国AGV机器人销量从最初的2439台增长至2018年的18000台(估计值),产业发展速度极快。

国产机器人具有一定的性价比。国外的AGV产品价格普遍在80-100万/台,而国内的AGV产品价格普遍在40-70万元/台,比国外低50%左右。

2018年,移动机器人行业的价格战趋势并没有停下来,有些企业甚至推出了9.8万的叉车AGV,以低价打开市场仍然是目前国产移动机器人的主要策略。

下游:人口红利降低与新兴领域发展造就AGV高需求

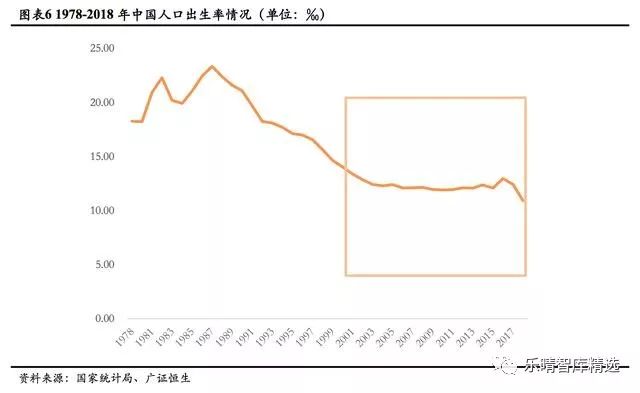

根据国家统计局公布的数据,近二十年来我国的出生率长期处于历史低位,近两年甚至出现进一步下行趋势。

原本享受我国高出生率带来的人口红利的行业,例如3C电子、物流、汽车制造等,都将面临出生率长期低迷带来的人口红利下降的影响。

因此,作为人力资源的一大替代品,移动机器人(AGV)的需求变得愈发旺盛。目前市场上对移动机器人(AGV)的需求主要来自于需要降低搬运人力成本的小微企业。

与此同时新兴行业的兴起也进一步带动了移动机器人的需求。

随着电子商务的发展,物流行业的工作强度大幅提升,对搬运的工作效率也提出了更高的要求。

以2014年的数据为例,在当时移动机器人等设备尚未普及的情况下,双十一等重要销售活动之后,快递搬运工日人均搬运重量超过1吨,日工作时间达十几个小时;消费者在网上下单后平均需要等待6-7天,比在非活动日购买商品等待时间多了近一倍。

为了更好的优化消费者的消费体验,各大电商纷纷引入各种机器设备,力求将物流往智能化、自动化的方向推进。

而移动机器人也自然而然成为了实现物流自动化智能化的首选。

移动机器人(AGV)在自动化、灵活性和安全性三个方面的独特优势使得移动机器人(AGV)成为物流智能化、自动化的最优选择。

行业空间及趋势分析

行业空间分析:多领域应用前景广阔,超百亿市场可期

从应用场景来看,移动机器人主要应用于搬运场景,凡是有搬运的地方就有移动机器人应用的可能。

而从应用领域来看,汽车工业、3C电子、烟草行业、物流行业是移动机器人应用最为广泛而且前景最为广阔的几个行业。

从未来市场规模来看,移动机器人(AGV)市场规模有望达140亿元。根据我国移动机器人(AGV)市场实际发展情况来看,2018年我国移动机器人(AGV)销量为29600台,市场规模达到42.5亿元。

由于需求端的叉车替换需求、仓储机器人需求等都较为旺盛,保守估计未来五年移动机器人(AGV)销量的复合增长率大概率维持在25%左右,再考虑技术进步带来的产品每年约5%的降价水平,以此计算我国移动机器人市场在五年后将达到140亿元左右,产业发展空间巨大。

未来移动机器人行业发展趋势

产品特点趋势:高性价比且易用

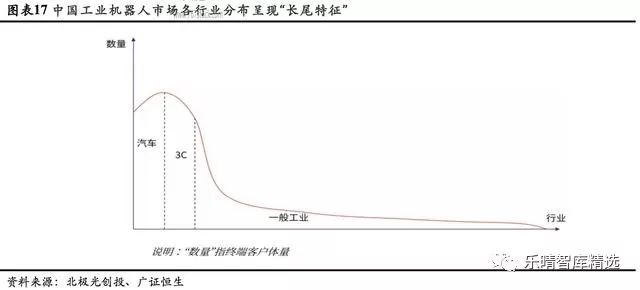

我国国内工业机器人市场在呈现出较为明显的“长尾特征”,除3C等快速崛起市场占据一定份额外,其他应用市场均存在客户规模小、资金实力差、应用水平低、地理分布极其分散、整体数量巨大等特点。

这样的客户特点也就决定了,大部分客户都是价格敏感型的客户,而且自身改造能力差,需要中游厂商给出稍作调整即可投入使用的产品。

因此,中游的生产厂商若想占据更多的市场份额,生产出的产品必须具备高性价比且容易使用的特征。

产品技术趋势:户外AGV技术、“大数据”技术成熟

目前移动机器人(AGV)的应用案例主要集中于室内环境中,例如智能仓库、工厂车间等。但是事实上,搬运过程中有大量的流程是在户外进行的,例如快递的“最后一公里”、港口货物吞吐等。

如果移动的“最后一公里”目前由于导航系统技术尚未成熟发展较为困难,但是港口货物吞吐有望在未来成为户外AGV技术应用的最为广阔的领域。

2016年我国规模以上港口货物吞吐量为118.3亿吨,庞大的吞吐量如果能通过移动机器人(AGV)实现智能化运输,工作效率必将极大提升。

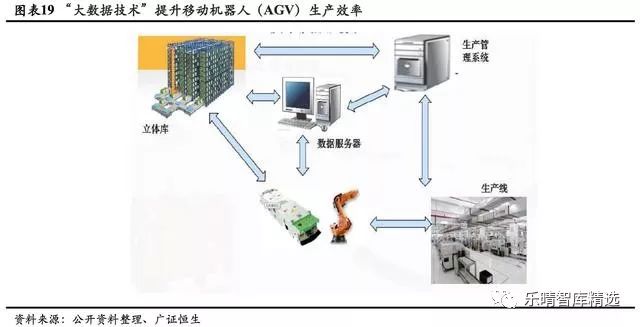

除了户外AGV技术的逐步成熟,互联网技术在移动机器人(AGV)上的应用也将进一步提升工作效率。

通过互联网这一媒介,生产管理系统可以采集机器人的运行数据进行汇总,从而得到“大数据”。

通过对大数据进行分析就可以知道机器人的稼动率、生产信息、故障信息等,从而根据实际情况实时调整生产方式,从而进一步提高生产效率。

竞争格局分析

国外移动机器人竞争格局分析:不同地区AGV产品各有特色

对比目前国外的移动机器人(AGV)产品特点,不同地区的移动机器人(AGV)产品特点各有不同。

可以将国外的移动机器人(AGV)厂家分为两类:欧美厂家与日本厂家。

(1)欧美厂家:由于欧美载重能力较强,产品的载重量可达60000kg(60吨),一些高级重载移动机器人(AGV)的承载能力已经达到了150吨,技术也因此相当复杂。

而欧美高昂的人力成本,也使得欧美厂家在生产时更追求AGV的自动化和智能化,产品功能完善,技术先进。

为了能够采用模块化设计,降低设计成本,提高批量生产的标准,欧美的AGV放弃了对外观造型的追求,采用大部件组装的形式进行生产。

此外,欧美的工业厂房环境较为友好,移动机器人(AGV)的应用极为普遍。

目前在欧洲,一台激光导引后叉式AGV的单机价格约为10万欧元,相当于3个叉车工人1年的费用(AGV能够24小时连续工作,相当于3班制)。

换而言之,在欧洲投资1台AGV,一年内就可以基本收回投资。地缘优势加上产品适配性决定了欧美厂商的主要客户都是欧美企业。

欧美的厂家的技术水平和市场认可度也是世界最高的,前十六大厂商中欧美占据主要席位。

(2)日本厂家:日本在上个世纪七十年代也引进了欧美的AGV。由于日本主要以高端轻工业为主,例如电子等科技产业,因此日本厂商对AGV进行了本地化的改进,使其技术复杂程度和车体的复杂程度均得到极大的简化,成本也相对低廉。

日本厂家生产的AGV完全结合简单的生产应用场合(一般是单一的路径,固定的流程),只用来搬运,并不强调自动装卸功能,在导引方面,多采用磁带导引方式。

日本厂商简化产生的极致产品为AGC(AutomatedGuidedCart),低廉的成本一度让AGC在东亚市场大行其道。

目前国内也有不少企业在模仿日本厂家的产品特点,以降低AGV产品成本,提升其普及率。

国内上游竞争格局:国产化进程不断推进,中低端市场有望突破

精密减速器:国产化逐渐起步

移动机器人(AGV)一般使用的是RV减速器,此类减速器具有传动比大、传动效率高、运动精度高、回差小、低振动、刚性大和高可靠性特点,可应用于大扭矩、大负载工况下(20kg以上)。

目前国内的RV减速器市场被日本纳博特斯科垄断,国产化率尚不足5%。

纳博特斯克由帝人制机株式会社和纳博克株式会社两个日本的跨国公司合并组成,目前是全球最大的精密减速器制造商,全球市占率稳居60%,全球大多数机器人厂商包括“四大家族”均从纳博采购RV减速器,其RV减速器市占率达到90%。

近年来,国内厂商逐步实现技术突破,国产RV减速器与国外产品性能差距不断缩小。精密减速器的关键技术指标主要包括扭转刚度、传动精度、传动效率等。

对比国内外精密减速器关键技术指标发现,国产品牌在部分指标上已接近日系品牌。

RV减速器逐步开始国产替代,国内厂商上海机电、中大力德、南通镇康、双环传动等已实现量产,但目前国产化率尚不足5%。

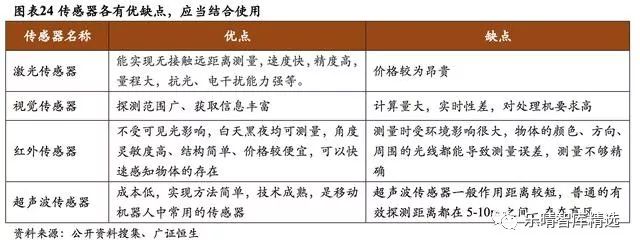

传感器:生产厂商体量小且缺乏关键性技术,难以突破移动机器人(AGV)使用的传感器主要包括激光传感器、视觉传感器、红外传感器和超声波传感器。

这四类传感器各有优缺点,结合使用效果较好。

我国传感器的生产企业主要集中在长三角地区,并逐渐形成以北京、上海、南京、深圳、沈阳和西安等中心城市为主的区域空间布局。

长三角区域:以上海、无锡、南京为中心,逐渐形成包括热敏、磁敏、图像、称重、光电、温度、气敏等较为完备的传感器生产体系及产业配套。

目前我国的传感器生产厂商规模普遍较小,受到以下三个方面的制约难以突破国外品牌的垄断:

(1) 核心技术和基础能力缺乏,创新能力弱。

传感器在高精度、高敏感度分析、成分分析和特殊应用的高端方面差距巨大,中高档传感器产品几乎100%从国外进口,90%芯片依赖国外,国内缺乏对新原理、新器件和新材料传感器的研发和产业化能力。

(2) 共性关键技术尚未真正突破。

设计技术、封装技术、装备技术等方面都存在较大差距。国产传感器可靠性比国外同类产品低1-2个数量级,传感器封装尚未形成系列、标准和统一接口。传感器工艺装备研发与生产被国外垄断。

(3) 产业结构不合理,品种、规格、系列不全,技术指标不高。

国内传感器产品往往形不成系列,产品在测量精度、温度特性、响应时间、稳定性、可靠性等指标与国外也有一定的差距。

控制系统:性价比助力国产品牌发力中低端市场

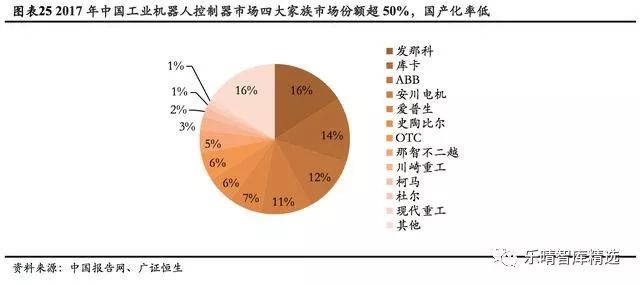

在中国的工业机器人控制器市场,四大家族市场份额占比与其在本体市场的占比基本保持一致,占比之和达52%。

国内自主品牌本体市场市占率达32.8%,而在控制器市场仅占不到16%,国内企业控制器尚未形成市场竞争力,部分本体生产厂家的控制器需要通过外购。

但在发展过程中仍然涌现出一批具有代表性的企业,比如汇川技术、埃斯顿、新时达、固高、新松、华中数控等企业较有优势。

国内机器人控制器与国外产品存在的差距主要在软件部分,即控制算法和二次开发平台的易用性方面。

控制系统的开发涉及较多核心技术,包括硬件设计,底层软件技术,上层功能应用软件等,随着技术和应用经验的积累,国内机器人控制器所采用的硬件平台与国外差距不大。

但是由于缺乏平台基础,国产厂家制造的控制器多为封闭结构,存在开放性差、软件独立性差、容错性差、扩展性差、缺乏网络功能等缺点,难以适应智能化和柔性化要求。

国内工业机器人生产厂家的控制器主要具有价格优势。随着微电子技术的快速发展,处理器的性能越来越高,成本越来越低廉,高性价比的微处理器使得开发低成本、高性能的工业机器人控制器成为可能。

KUKA、ABB控制器价格分别为5.8、6.8万元,而固高只需6千元。国产控制器性价比高,可抢占对机器人精度要求不高的、通用型机器人的市场需求。

对于移动机器人(AGV)而言,在生产柔性化要求相对较低的场合通过采购国产控制器以降低成本是一个不错的选择。

中游竞争格局:群雄逐鹿

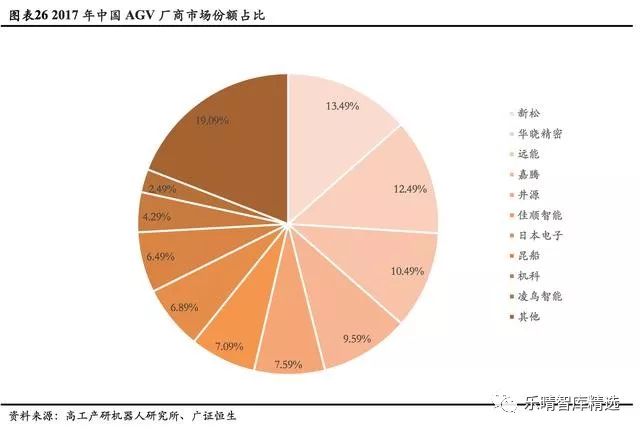

我国移动机器人(AGV)国产化率较高,但是市场集中度相对较为分散,可谓进入群雄逐鹿时代。

每家移动机器人(AGV)生产商都有自己独特的优势。

2015年以来,移动机器人(AGV)产业进入了快速发展期,行业存在较大变数,相对而言,技术上积累更为深厚、功能开发更为独特的企业或许能从行业变革中收益更多。

综上所述,在移动机器人(AGV)领域我们看好深耕核心技术的企业。

上游产业链国外品牌产品价格昂贵,国产核心部件的价格优势明显。如果国产核心部件在性能上逐渐能赶上国外产品,那么在价格优势巨大的前提下,国产核心零部件厂商将从中收益巨大。中游的机器人本体制造商若能在软件服务上有所突破亦将持续收益。

未来智能实验室是人工智能学家与科学院相关机构联合成立的人工智能,互联网和脑科学交叉研究机构。

未来智能实验室的主要工作包括:建立AI智能系统智商评测体系,开展世界人工智能智商评测;开展互联网(城市)云脑研究计划,构建互联网(城市)云脑技术和企业图谱,为提升企业,行业与城市的智能水平服务。

如果您对实验室的研究感兴趣,欢迎加入未来智能实验室线上平台。扫描以下二维码或点击本文左下角“阅读原文”