- 1Gitee go实现自动部署 --(1)脚本方式部署_gitee自动化部署到服务器

- 2人工智能发展的五个主要技术方向是什么?_ai技术方向

- 3机器学习主要分类_适用于分类的机器学习类型主要为

- 4硬件性能 - 网络瓶颈分析_rxpck/s

- 5Sqlite打开数据库文件.open FileName_sqllite .open

- 6Android 6.0 BluetoothAdapter.startDiscovery()扫描不到蓝牙的问题分析及解决_badapter.startdiscovery()报错找不到该方法

- 7用邮箱发简历,主题怎么写,正文怎么写_发简历邮箱主题怎么写

- 8GAN的应用:从图像生成到数据增强_gan在图像生成/数据增强方面的应用

- 9【C++】vector介绍

- 10NVENC 视频编码器 API 编程指南 ( 中文转译 )_nvencodeapi.h

光伏老兵三晶股份闯关沪主板 境外销售收入是否“注水”?

赞

踩

不为利动,不为威劫。

——摘自黄兴《在驻洲国会议员欢迎会上的答谢词》

引 言

股票发行注册制改革毁誉参半。

在此之前,沪深交易所的设立、股权分支改革,被认为是中国证券市场具有里程碑意义的大事件。这两大改革,获得了正面的历史评价,也引起了股票市场很长一段时间的大牛市。然而注册制改革被诟病之处在于——过于泛化的上市标准(允许亏损高科技企业上市),将正在迈向投资方向的股市拉回到融资方向。于是乎,虚构高科技、“主动顺应”政策的企业批量化“闯关”IPO,这引起投资人对IPO企业质量的担忧以及对投资对A股市场信心的不足。

在这样的背景下,对“业绩好”的企业,交易所和证监会均“高看一眼”,其IPO进程,相对而言,也会快一些。

图 1 三晶股份目前正在等待证监会批文(来源:上交所)

《奕泽财经》观察到,广州三晶电气股份有限公司(如下简称三晶股份)从提交申报材料到顺利过会,仅仅用了6个月时间,效率显著高于其它企业。在《奕泽财经》看来,三晶股份较快的IPO进程与三晶股份耀眼的业绩,不无关系。《奕泽财经》从《招股书》看到,2020年至2020年,三晶股份实现营业收入分别为4亿元、7亿元和15亿元,复合增长率90%;三年实现净利润5550万元、9869万元和2.8亿元,复合增长率126%。并且,欧洲市场作为三晶股份的主要市场,2019年至2021年,三晶股份对欧洲销售额分别为8190万元、1.36亿元、3.88亿元,复合增长率373%。

业绩如此骄人、创汇如此“给力”的企业,在市场质疑注册制IPO企业质量不高的舆论之下,三晶股份自然备受青睐。

然而,表面上的“恰逢其时、门当户对”,暗中是否存在较量和博弈呢?

一、销售真实性“起疑”

三晶股份主要从事光伏逆变器、储能逆变器以及变频器三类产品的研发和销售。从2019年期,一众光伏逆变器企业纷纷上市,包括昱能科技、禾迈股份、德业股份、锦浪科技、固德威、科士达、艾罗能源等,与它们相比较,三晶股份于近两年才启动IPO,应属于“晚辈”。但是,如果从成立时间上看,三晶股份则是稳妥妥的一名光伏老兵。

《招股书》显示,早在2005年, 卢和英、卢雪明在广东成立了三晶有限,从事低压变频器的生产,是为三晶股份的前身。2011年之后,随着光伏浪潮的兴起,三晶股份凭借在电气自动化设备制造领域积累的经验,开始从事光伏逆变器、储能逆变器的生产,也搭建起来“光伏逆变器、储能逆变器以及变频器”三足鼎立的产品结构。

《招股书》显示,在报告期内,三晶股份“发家”产品变频器虽然占比较低,份量在7%左右,但是营业收入和毛利率都比较为稳定,分别维持在1.5亿元和30%左右;相比较而言,后来“拓展”的逆变器业务,收入和毛利率更是可观,占到了销售收入的9成,毛利率更是维持在35%以上,光伏和储能相关产品已经成为三晶股份增长的支柱以及核心动能。

图 2 三晶股份分产品主营业务收入情况(来源:招股书)

高毛利、强收入,是三晶股份不可质疑的亮点。然而,亮点之中没有暗斑吗?收入之中有无水分呢?

《奕泽财经》之所以对三晶股份销售收入的真实性存疑、起疑、质疑,主要基于如下一些发现:

我们发现——三晶股份销售收入暴增,主要来自境外收入。

《招股书》显示,报告期内,三晶股份境外收入增长较快,境外销售收入从2亿元增至2022年的13亿元,境外销售收入占比也从2020年47%增长至 2023年1-6月的89%。

销售收入暴增,当然不能得出“收入有水分”的结论,但是,暴增的收入,为“掺假”进行了铺垫和奠定了土壤。

我们发现——三晶股份第一大客户获取方式颇为曲折。

《招股书》显示,除过2020年之外,其余各期,Genertec都是三晶股份的第一大客户,2022年,为公司贡献了接近4成的收入。但是,在该客户获取方式上,Genertec是由三晶股份原有客户Forniture介绍和引进的,而Genertec从三晶股份采购的产品,主要销售给了Forniture。而Genertec还通过中机宁波采购产品,而中机宁波向三晶股份采购产品。而中机宁波和Genertec,均属于中国通用技术(集团)控股有限责任公司旗下企业,该企业是中央直接管理的国有重要骨干企业。

图 3 Genertec下游客户(来源:回复文件)

三晶股份第一大客户Genertec与中机宁波、中国通用技术、Forniture之间的密切关系,为“销售掺假”又提供了养分。

我们发现——上交所连续追问三晶股份销售数据的真实性。

《奕泽财经》观察到,虽然上交所仅要求三晶股份以及保荐机构进行过一轮回复以及一次落实,但是,销售数据的真实性,却被多次提及。

翻阅三晶股份第一轮针对上交所问询的答复文件,其中,“关于第一大客户 Genertec”“关于销售收入”“关于存货”“关于销售费用和研发费用”“关于资金流水”的询问,都涉及“销售数据的真实性”。而在要求落实的函件中,“问题一”中再次要求证实境外销售的真实性。

可见,对于三晶股份销售收入,交易所是存在疑问的,亦表露谨慎的态度。

综合如上三点,《奕泽财经》认为,对三晶股份销售收入的进一步质疑,是应该的,也是必要的。

二、“攘外必先安内”

由于距离、语言、商业隐私等原因,对国内IPO企业境外客户的核查以及境外销售真实性的验证,存在天然的困难。

这也是成为部分IPO企业境外销售作假提供了“便利”。

《奕泽财经》从深交所2023年第一期《审核动态》看到,嘉禾生物境外销售收入造假被作为典型案例提及。根据该期《审核动态》,嘉禾生物美国孙公司负责人与美国客户存在持股和交叉任职;嘉禾生物从境内发往美国子公司的“海上漂浮货”大幅增加;嘉禾生物前五大客户突然出现重大变动。而如上这些问题,都是在现场督导中被揭发出来的。

而嘉禾生物《招股书》显示,报告期内,外销收入占到了主营业务收入的78%、83%以及84%。

据此,2023年上半年境外销售收入占比89%的三晶股份,是否会是“另一个嘉禾生物”呢?

《奕泽财经》认为,有必要对三晶股份境外销售数据进行进一步核实。

但是,这又存在一定的困难。为此,《奕泽财经》提出另一个思路:如果三晶股份境外销售“造假”,那么,其境内销售必然也存在“不实”,其采用的手段和手法,境内和境外具有一定的共性。

基于这一分析,《奕泽财经》对三晶股份境内的客户进行逐一摸底,发现如下问题:

我们发现——三晶股份与客户办公地址相同,前员工开公司成大客户。

这一问题主要指向的是:晶创能源。

在三晶股份各报告期内,广州晶创新能源科技有限公司均位于十大客户之列。

图 4 晶创能源是三晶股份前十大客户之一(来源:招股书)

三晶股份回复文件显示,晶创能源实际控制人为许兆锋,许兆锋曾经在三晶股份任职四年销售经理,后离职创办晶创能源。但是,多家媒体报道,晶创能源的注册为广州市黄埔区荔枝山路9号301房,而该地址恰好是三晶股份的注册地址,两者注册地址相同。

更为诡异的是,晶创能源成立于2019年,成立当年,就与三晶股份产生了283万元的交易,次年向其销售额超过千万。而晶创能源作为三晶股份的经销商,其下游客户均颇有规模,动辄拥有千万注册资本。成立时间短、销售人员有限(参保人数3人)缘何能够获得下游大客户呢?

图 5 晶创能源采购金额(来源:回复文件)

图 6 晶创能源下游客户(来源:回复文件)

根据《奕泽财经》观察,“亲信”开公司成为客户,为销售收入“造假”提供了极大便利。

我们发现——三晶股份经销商客户与直销客户“串联”。

三晶股份销售模式分为经销和直销,经销模式占到了3成以上,直销模式占比6成左右,直线模式客户主要是光伏系集成商、安装商等。

《奕泽财经》观察到,三晶股份的多家前重量级经销商,似乎也是直销客户的控制人。

以前十大经销商之一的宁波瑞德能源有限公司为例。其2020年位列三晶股份第二大经销商,法定代表人为岑哲,而岑哲旗下拥有8家企业,其中包括宁波中利新能源有限公司、宁波中宜新能源有限公司等,而旗下公司还投资了多家电力工程企业。也就是说,岑哲从三晶股份购买产品,然后转卖给自己旗下的电力工程公司或者光伏工程公司。为何要做这样左手倒右手、吃力不讨好的事情呢?岑哲旗下公司既然作为光伏系统集成商、工程商,为何不选择直接向三晶股份采购呢?

图 7 十大客户之一宁波瑞德能源有限公司(来源:招股书)

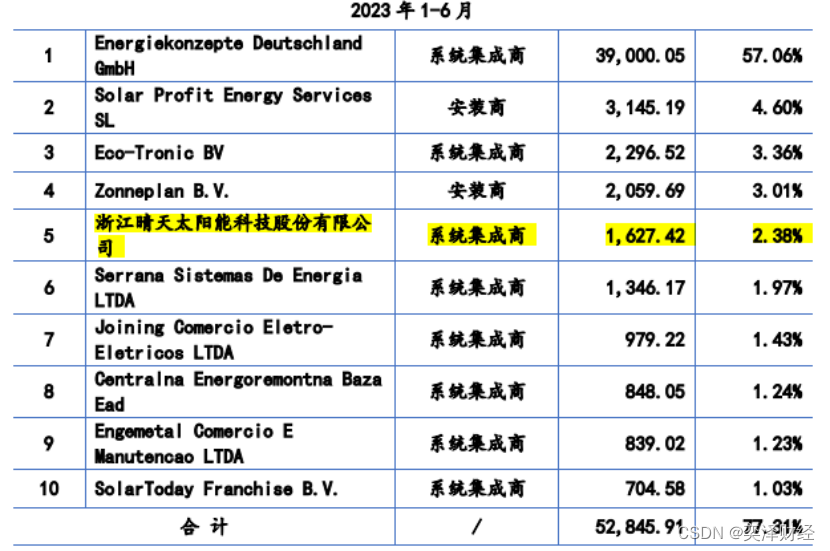

再以三晶股份直销客户晴天科技为例。《奕泽财经》观察到,今年上半年,晴天科技进入三晶股份逆变器十大直销客户,位列第四,三晶股份向其销售光伏逆变器1627万元。而晴天科技可正处于IPO阶段,晴天科技披露的《招股书》中表明,其逆变器主要采购自锦浪科技,上半年采购金额为3808万元,而晴天科技上半年产品成本之中,逆变器成本为3621万元。晴天科技未披露与三晶股份的任何交易以及重大合同。那么,三晶股份向晴天科技销售逆变器过千万,是否真实呢?到底是直销还是经销呢?

图 8 前十客户晴天科技(来源:招股书)

还例如大名县平泰新能源科技有限公司。该公司位列逆变器2021年度逆变器直销十大客户。然而,《奕泽财经》注意到,该公司此前的主要股东河北平泰新能源有限公司以及邯郸市平泰贸易有限公司,均为光伏产品的贸易公司,或是三晶股份的经销商而非直销商。

对供应商而言,如果将产品卖给终端,会面临应收账款增多、销售周期拉长、收入缩减的问题,但是如果是卖给经销商,不仅可以及时确认收入,而且能够显著减少公司的应收账款、降低公司存货。

一句话,让经销商站上“前台”,终端客户“退后”,可以增厚销售收入。

这或许,就是三晶股份销售收入“注水”的隐秘法门。

在我们分析了三晶股份境内客户以及销售手法的基础上,我们再来验证这一手段,是否被三晶股份应用于境外销售市场。

三、境外销售“注水”拆解

根据如上分析,“经销直销转换”“亲信成为客户”“存货海上漂”是“注水”收入的一些手段。那么,三晶股份海外销售数据,是否存在类似的问题呢?让我们一一进行拆解。

我们发现——第一大客户Genertec作为经销商突然“来袭”。

根据《招股书》和回复文件显示,Genertec在2021年和2022年均为三晶股份的第一大客户,两年总计贡献销售收入7.3亿元以上,是三晶股份的第一大经销商。而Genertec采购逆变器等产品中,约有三分之一销售给了Forniture,2022年有2800多万元的销售额,Forniture是意大利光伏系统集成商。而Genertec还是经过Forniture介绍而成为三晶股份的客户。

也就是说,在报告期内,原本Forniture与三晶股份之间,“横插”进来了经销商Genertec,而Genertec是中机通用集团海外子公司。到了2022年之后,在三晶股份和Genertec之间,又增加了中机宁波,中机宁波是中机通用集团国内子公司。

并且,三晶股份向Genertec销售遵循了提单模式,在该模式下,三晶股份只要签订了货物提单以及提交报关,就可以确认收入,无需顾忌售后事项。这显然要比直接面对终端客户Forniture快速和简单得多。

在这样的背景下,不仅三晶股份收入能够大幅增长,而且经销商为供应商囤货提供足够的空间。

要核实Genertec销售数据的真实性,其是也不难。只要对Genertec下游客户以及库存已经核查,就能够证实或者证伪猜测。

但是,保荐机构民生证券在回复文件中明确表示,基于商业秘密以及欧洲法律,“发行人在未经 Genertec 及其他生产商授权的情况下,获取其他生产商、销售收入及占比、毛利率等具体资料的难度较大”。

图 9 核实Genertec采购真实性存在难度(来源:回复文件)

由此,Genertec采购三晶股份产品是存在仓库还是销给客户、是否与三晶股份之间存在“协议”,也就成为一个谜。

我们发现——三晶股份境外销售顾问大比例离职。

为了拓展境外市场,三晶股份借助境外销售顾问或者技术顾问进行推广和协助。报告期内,三晶股份境外顾问数量分别为7人、18人、28人和49人,顾问费用支出分别为为 102 万元、410万元、695万元和 707万元,费用增长和销售收入变动基本一致。

但是,《奕泽财经》发现,其一,三晶股份境外顾问人员,大多数的个人履历中有光伏企业的经历,并且担任一定职级。而这些光伏企业之中,存在部分公司本来就是三晶股份的客户。其二,三晶股份境外顾问人员,在近两年纷纷与三晶股份解除合作或者解约,终止合作的顾问占到了过半的比例。

图 10 境外股份纷纷解约或者终止合同(来源:回复文件)

从某种意义上说,三晶股份境外顾问就是境外销售的“说客”或者“掮客”,他们或会促进推广和销售,但是也有可能与三晶股份进行暗中交易,包括但是不限于商业贿赂、虚假交易、利益输送等,这恐怕是顾问大量终止合作的顾虑之一。

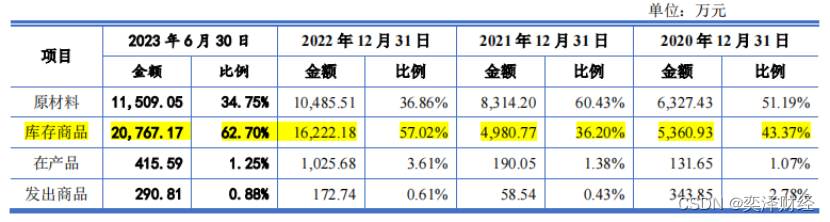

我们发现——三晶股份存货、销售增幅占比不匹配。

由于三晶股份生产在国内、销售在海外,所以,在存货结构中,原材料应该主要存放在国内,而需要在海外仓进行备货。

《招股书》也显示,报告期内,三晶股份库存商品分别有5360万元、4980万元以及1.6亿元,而同时期,三晶股份境外仓库存商品分别为1620万元、1787万元和 7120.万元。

简单计算可知,报告期末,境外库存与总库存比例分别为30%、35%以43%,年增5%左右。《奕泽财经》认为,这一库存备货比例增长与境外销售占比增长严重不符。要知道,同时期,三晶股份境外收入占比分别为47%、68%以及88%,年增20%。

即,销售占比每年增长20%的情况下,而支撑销售的存货占比只增长了5%。这一不匹配的增长幅度,如何能够支撑海外高速增长的需求?

即,大量的库存商品,都存放在国内仓库,既不发往海外,也不能强行“塞给”国内客户?

如果是这样的话,如储能电池等产品,长期存放需要重新充电和包装,势必面临大额的存货减值风险,但是三晶股份报告期内跌价准备并不多,2022年仅有200多万元。

境外存货增幅与销售增幅比例的较大差距,以及数据之间的矛盾,让我们进一步对境外销售数据真实性产生质疑。

最后,《奕泽财经》需要提及关于逆变器行业境外销售数据造假的两件旧闻:

其一,2016年,曾经在华为逆变器任职10余年的员工李洪元举报华为逆变器业务数据造假,先是被起诉,后来被“平反”,获得国家赔偿。而三晶股份第一大客户Genertec,曾经是华为逆变器意大利市场的主要客户。

其二,2023年,一篇媒体文章质疑光伏逆变器头部企业境外销售数据“集体性造假”,这导致上市光伏逆变器企业包括德业股份、 固德威、古瑞瓦特、锦浪科技等隔天股价集体大跌,行业神经竟然如此紧绷?光伏投资者竟然对此如此敏感?

总 结

近日,证监会副主席在接受媒体采访时明确表示,“建设以投资者为主体的资本市场”。而要达成这一目标的重要举措就是提高IPO企业的质量以及加强对上市公司的监管,“对于欺诈发行等严重损害投资者利益的违法行为,坚决重拳打击,让其‘倾家荡产、牢底坐穿’;对参与造假的中介机构一体追责,让其痛到不敢再为”。

在《奕泽财经》看来,目前的注册制正需要这样的声音和态度,注册制的“走深走实”,不应该被公司一时的、有水分的“业绩”迷了双眼,也不应该被聒噪的、混乱的舆论混肴了双耳。不为利动,不为威劫,这才是注册制深化改革以及推动中国股市健康发展,应该具备的定力和态度。