- 1Three.js Vue 如何加载字体,和遇到问题解决: 中加载字体的问题 Uncaught SyntaxError: Unexpected token = in JSON at position 0_threejs text3d 字体 不显示 vue3

- 2力扣45.跳跃游戏Ⅱ(贪心思路详解)_跳跃游戏 贪心

- 3Python dict字典全部操作方法_python dict操作

- 4linux kernel内存泄漏检测工具之kmemleak

- 52022-年终总结_年终总结 csdn 天津

- 6Flutter与Android混合编码配置笔记

- 7Python上海美食餐厅餐馆商家爬虫数据可视化分析和推荐查询系统 开题报告(1)

- 8不容错过,前端 Code Review 的最佳实践方案来了

- 9CCleaner2024win电脑专用系统垃圾清理与优化工具

- 10【数据结构】纯c语言双向链表_c语言 双向链表

一文看懂人工智能行业

赞

踩

来源: FPGA技术江湖 版权归作者所有

文章大纲

算力时代,GPU开拓新场景

GPU下游三大应用市场

海外GPU巨头Nvidia

国产GPU赛道掀起投资热潮

人工智能

算力时代,GPU

开拓新场景

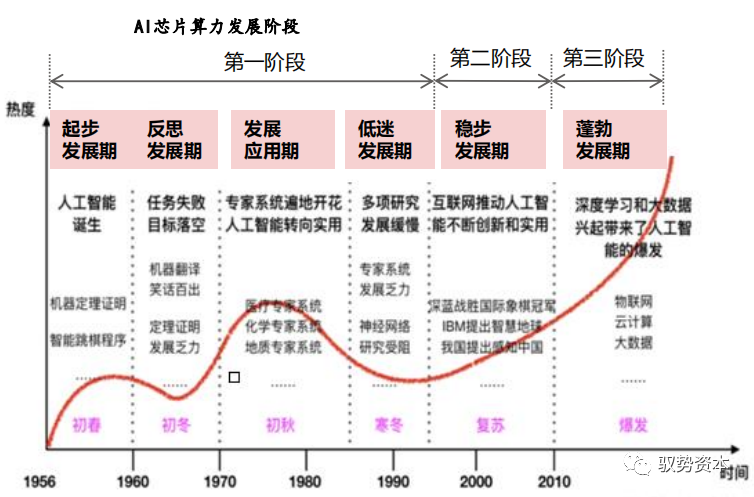

人工智能经历过三阶段,

迎来爆发式增长

广义上讲只要能够运行人工智能算法的芯片都叫作AI芯片。但是通常意义上的AI芯片指的是针对人工智能算法做了特殊加速设计的芯片。

AI芯片也被称为AI加速器或计算卡,即专门用于处理人工智能应用中的大量计算任务的模块(其他非计算任务仍由CPU负责)。

第一阶段:因为芯片算力不足,所以神经网络没有受到重视;

第二阶段:通用芯片CPU的算力大幅提升,但仍然无法满足神经网络的需求;

第三阶段:GPU和和新架构的AI芯片推进人工智能落地。

事件1:2014年李天石博士“DianNao”系列论文让科学界看到,在冯诺依曼架构下也可以实现AI专用芯片;

事件2:Google推出的TPU运算架构的AlphaGo,接连打败李世石和柯洁,看到了专用芯片的商业价值。

推荐式系统模型参数

复杂度大幅增加

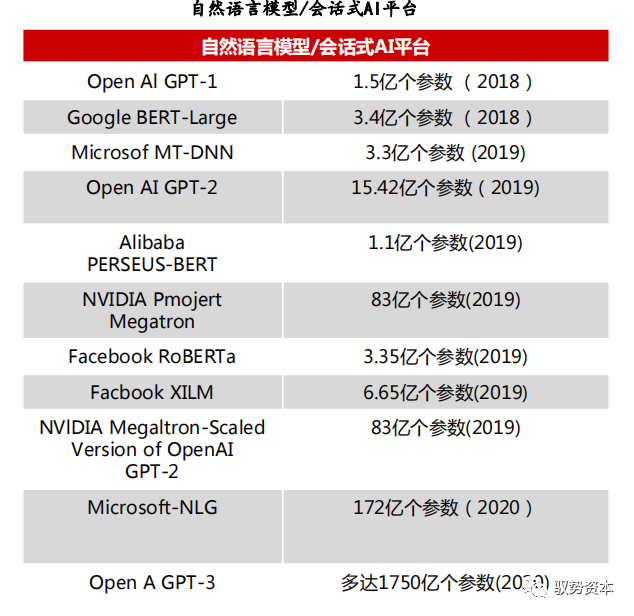

GPT-3模型目前已入选了《麻省理工科技评论》2021年“十大突破性技术。GPT-3的模型使用的最大数据集在处理前容量达到了45TB。根据OpenAI的算力统计单位petaflops/s-days,训练AlphaGoZero需要1800-2000pfs-day,而GPT-3用了3640pfs-day。

深度学习模型复杂度对芯片

算力需求激增

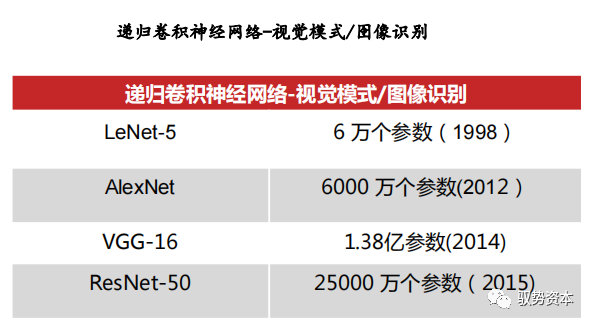

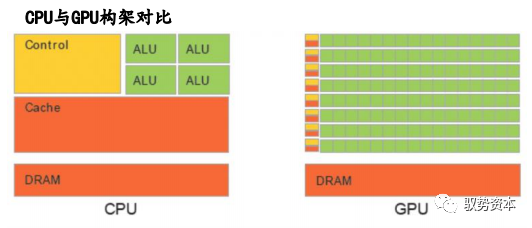

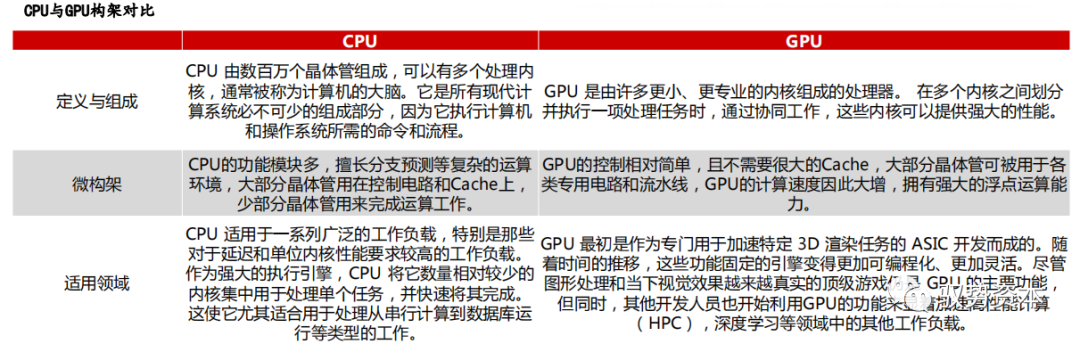

AI运算指以“深度学习”为代表的神经网络算法,需要系统能够高效处理大量非结构化数据(文本、视频、图像、语音等)。需要硬件具有高效的线性代数运算能力,计算任务具有:单位计算任务简单,逻辑控制难度要求低,但并行运算量大、参数多的特点。对于芯片的多核并行运算、片上存储、带宽、低延时的访存等提出了较高的需求。

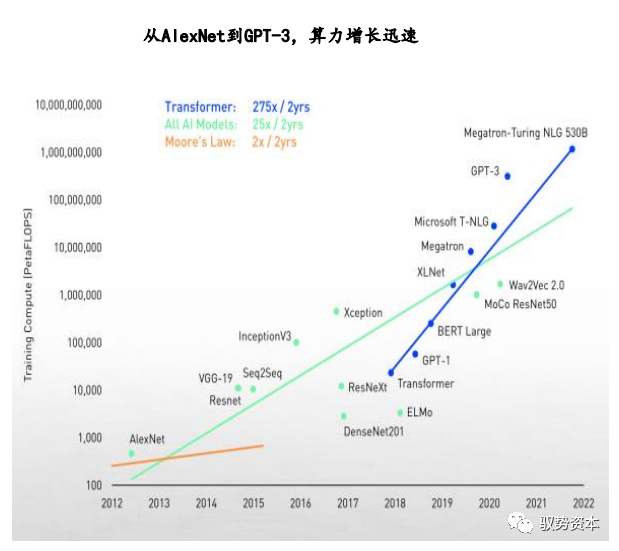

自2012年以来,人工智能训练任务所需求的算力每3.43个月就会翻倍,大大超越了芯片产业长期存在的摩尔定律(每18个月芯片的性能翻一倍)。

针对不同应用场景,AI芯片还应满足:对主流AI算法框架兼容、可编程、可拓展、低功耗、体积及价格等需求。

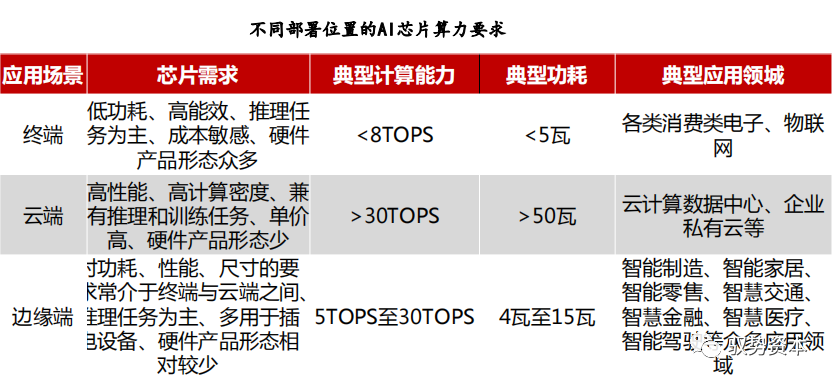

部署位置对AI芯片性能

要求差异

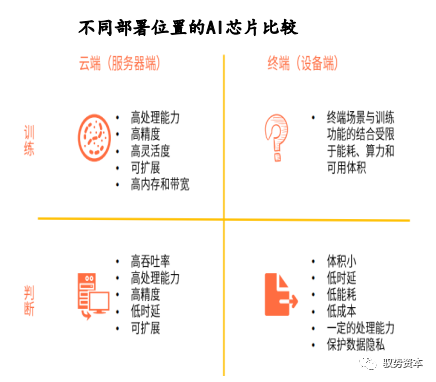

根据机器学习算法步骤,可分为训练芯片和推断芯片。训练芯片主要是指通过大量的数据输入,构建复杂的深度神经网络模型的一种AI芯片,运算能力较强。推断芯片主要是指利用训练出来的模型加载数据,计算“推理”出各种结论的一种AI芯片,侧重考虑单位能耗算力、时延、成本等性能。

从部署的位置来看,AI芯片可分为云端(服务器端)、终端(移动端)两大类。

云端芯片,是指部署在公有云、私有云或混合云上的AI芯片,不仅可用于训练,还可用于推断,算力强劲。

终端芯片,是指应用于手机等嵌入式、移动终端等领域的AI芯片,此类芯片一般体积小、耗电低、性能无需特别强大。

GPU是较为成熟的通用型

人工智能芯片

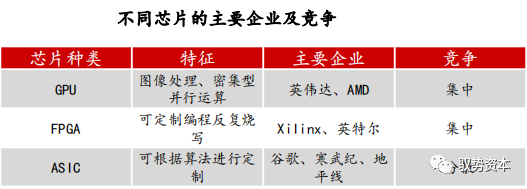

从技术架构来看,AI芯片主要分为图形处理器、现场可编程门阵列、专用集成电路、类脑芯片四大类。其中,GPU是较为成熟的通用型人工智能芯片,FPGA和ASIC则是针对人工智能需求特征的半定制和全定制芯片,类脑芯片颠覆传统冯诺依曼架构,是一种模拟人脑神经元结构的芯片,类脑芯片的发展尚处于起步阶段。

GPU设计之初用于显示

图像使用

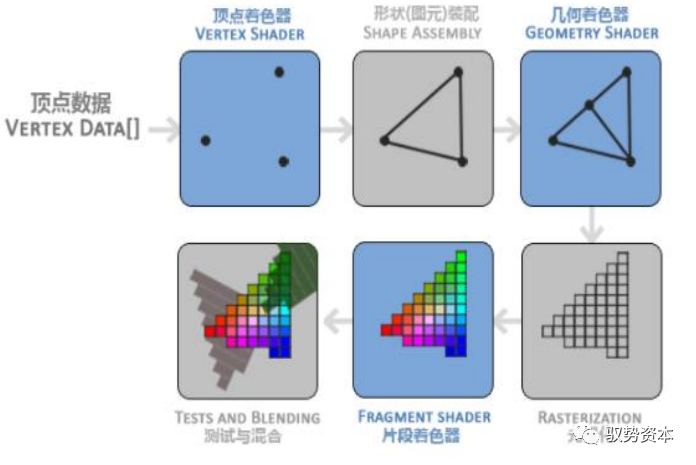

GPU图形渲染流水线的具体实现可分为六个阶段,如图所示。

顶点着色器(VertexShader);

形状装配(ShapeAssembly),又称图元装配;

几何着色器(GeometryShader);

光栅化(Rasterization);

片段着色器(FragmentShader);

测试与混合(TestsandBlending)。

GPU适合并行运行

大量计算

GPU(图形处理器)又称显示核心、显卡、视觉处理器、显示芯片或绘图芯片,是一种专门在个人电脑、工作站、游戏机和一些移动设备(如平板电脑、智能手机等)上运行绘图运算工作的微处理器。

GPU使显卡减少对CPU的依赖,并分担部分原本是由CPU所担当的工作,尤其是在进行三维绘图运算时,功效更加明显。图形处理器所采用的核心技术有硬件坐标转换与光源、立体环境材质贴图和顶点混合、纹理压缩和凹凸映射贴图、双重纹理四像素256位渲染引擎等。

GPU是一种特殊类型的处理器,具有数百或数千个内核,经过优化,可并行运行大量计算。虽然GPU在游戏中以3D渲染而闻名,但它们对运行分析、深度学习和机器学习算法尤其有用。

GPUvsCPU

CPU和GPU相比,是由于其设计目标的不同,它们分别针对了两种不同的应用场景。CPU需要很强的通用性来处理各种不同的数据类型,同时又要逻辑判断又会引入大量的分支跳转和中断的处理。这些都使得CPU的内部结构异常复杂。而GPU面对的则是类型高度统一的、相互无依赖的大规模数据和不需要被打断的纯净的计算环境。

AI开源平台众多

广义上AI开源平台定义为一个深度学习的工具箱,用户可以通过开放平台,基于底层计算芯片运行算法系统。因此AI芯片厂商只有具备支持主流开源平台,才能形成稳定客户群。两大开源平台Tensorflow与Caffe,Caffe2和mxet也逐步兴起,AI开源平台众多。

未来平台生态之争是AI芯片

占领市场关键

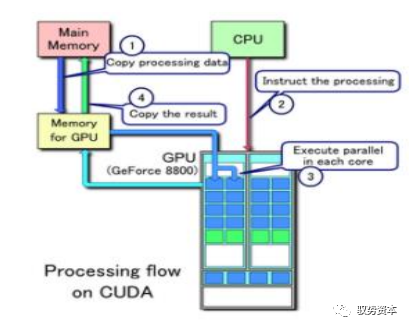

广义AI硬件开发环境是专门针对AI硬件推出的适应于硬件计算的开发环境,用户能利用C、C++等软件语言更方便的基于AI芯片进行顶层应用开发,同时可以起到硬件加速的效果。目前比较流行的AI开发环境是Nvidia的CUDA。Xilinx推出了SDAccel开发环境,Altera推出了OpenCLSDK开发环境。

国中A国I片I芯市片场市规场模规

有快速增长

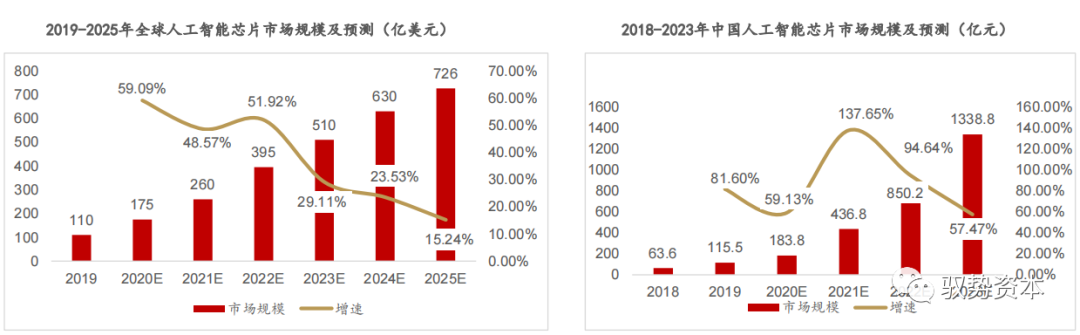

2019年全球人工智能芯片市场规模为110亿美元。随着人工智能技术日趋成熟,数字化基础设施不断完善,人工智能商业化应用将加速落地,推动AI芯片市场高速增长,预计2025年全球人工智能芯片市场规模将达到726亿美元。

2019年中国AI芯片市场规模约为115.5亿元。5G商用的普及将催生AI芯片在军用、民用等多个领域的应用需求。在政策、市场、技术等合力作用下,中国AI芯片行业将快速发展,在2023年市场规模将突破千亿元。

人工智能

GPU下游三大

应用市场

GPU微架构

GPU其实是由硬件实现的一组图形函数的集合,这些函数主要用于绘制各种图形所需要的运算。这些和像素,光影处理,3D坐标变换等相关的运算由GPU硬件加速来实现。

图形运算的特点是大量同类型数据的密集运算——如图形数据的矩阵运算,GPU的微架构就是面向适合于矩阵类型的数值计算而设计的,大量重复设计的计算单元,这类计算可以分成众多独立的数值计算——大量数值运算的线程,而且数据之间没有像程序执行的那种逻辑关联性。

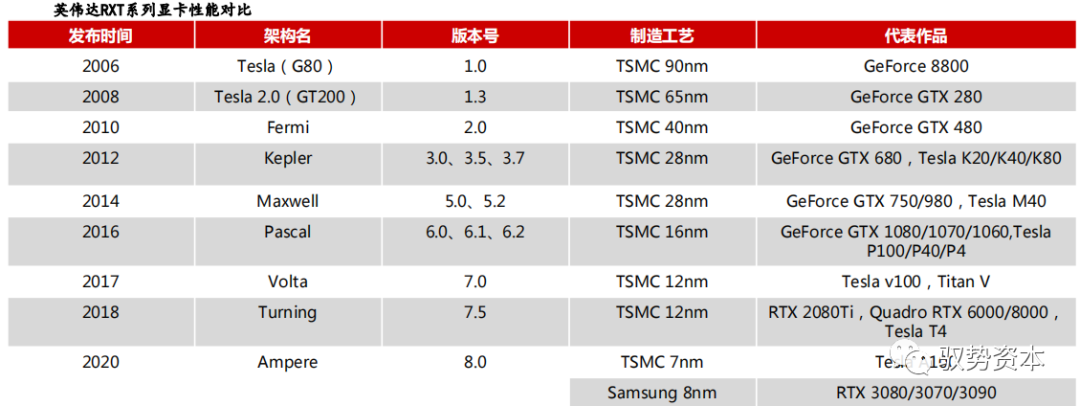

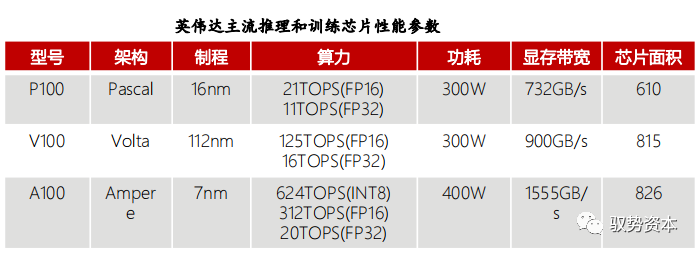

GPU微架构的设计研发是非常重要的,先进优秀的微架构对GPU实际性能的提升是至关重要的。目前市面上有非常丰富GPU微架构,比如Pascal、Volta、Turing(图灵)、Ampere(安培),分别发布于2016年、2017年、2018年和2020年,代表着英伟达GPU的最高工艺水平。

GPU架构

GPU微架构的运算部份由流处理器、纹理单元、张量单元、光线追踪单元、光栅化处理单元组成。这些运算单元中,张量单元,光线追踪单元由NVIDIA在伏特/图灵微架构引入。

GPU的微架构还包含L0/L1操作缓存、Warp调度器、分配单元、寄存器堆、特殊功能单元、存取单元、显卡互联单元、PCIe总线接口、L2缓存、二代高位宽显存等接口。

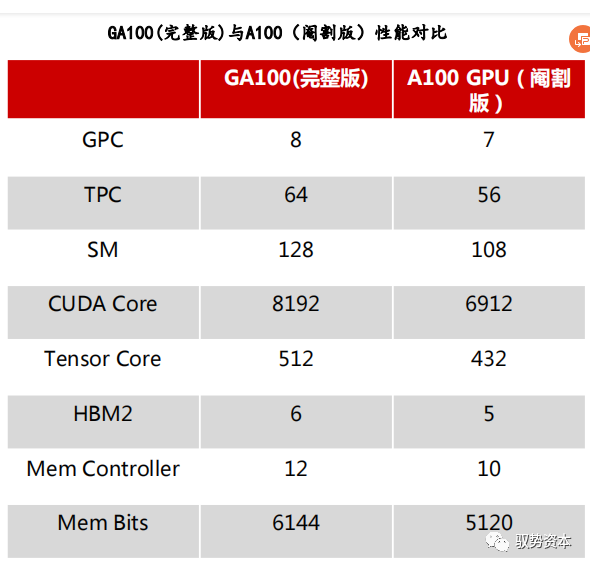

总体布局比较中正,八个GPC与L2Cache坐落于核心地段,左右为外部存储接口,12道显存控制器负责与6块HBM2存储器数据交互,顶部为PCIe4.0控制器负责与主机通信,底部又有12条高速NVLink通道与其他GPU连为一体。

每个SM包括4个区块,每个区块有独立的L0指令缓存、Warp调度器、分发单元,以及16384个32位寄存器,这使得每个SM可以并行执行4组不同指令序列。4个区块共享L1指令缓存和数据缓存、sharedmemory、纹理单元。

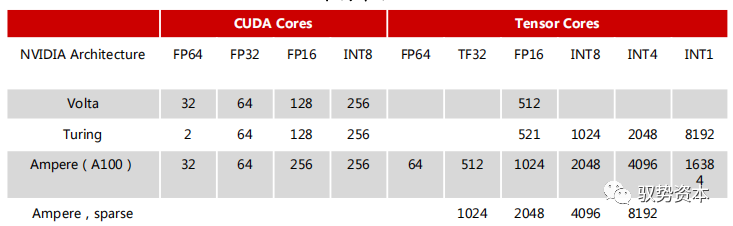

每个SM除了INT32、FP32、FP64计算单元之外,还有额外4个身宽体胖的TensorCore,这是加速DeepLearning计算的重磅武器,已发展到第三代,每个时钟周期可做1024次FP16乘加运算,与Volta和Turing相比,每个SM的吞吐翻倍,支持的数据类型也更为丰富,包括FP64、TF32、FP16、BF16、INT8、INT4、INT1(另外还有BF16)。

GPUAPI接口

两大阵营

GPU的API应用程序接口发挥着连接应用程序和显卡驱动的桥梁作用。目前GPUAPI可以分为2大阵营和若干其他类。2大阵营分别是微软的DirectX标准和KhronosGroup标准,其他类包括苹果的MetalAPI、AMD的Mantle(地幔)API、英特尔的OneAPI等。

DirectX可以让以Windows为平台的游戏或多媒体程序获得更高的执行效率,加强3D图形和声音效果,并提供设计人员一个共同的硬件驱动标准,让游戏开发者不必为每一品牌的硬件来写不同的驱动程序,也降低用户安装及设置硬件的复杂度。DirectX已被广泛使用于Windows操作系统和Xbox主机的电子游戏开发。

OpenGL是OpenGraphicsLibrary的简称,是用于渲染2D、3D矢量图形的跨语言、跨平台的应用程序编程接口,相比DirectX更加开放。这个接口由近350个不同的函数调用组成,用来绘制从简单的二维图形到复杂的三维景象。OpenGL常用于CAD、虚拟现实、科学可视化程序和电子游戏开发。

智能驾驶及云计算发展对高性能

GPU带来增量需求

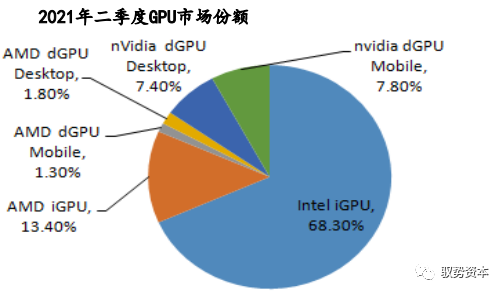

按GPU下游的不同应用,可分为终端GPU,服务器GPU,智能驾驶GPU以及军用显控等其他应用领域GPU。在终端GPU中分为集成GPU(集显)与独立GPU(独显),前者注重轻薄,后者注重性能输出。服务器等高性能需求场景下GPU以独立为主。

从下游应用来看,GPU于手机及PC端渗透率基本见顶,根据中国社科院数据,2011-2018年全球主要国家PC每百人渗透率呈下降趋势,智能手机对PC具有一定替代性。而云计算与智能驾驶及AI的兴起对高算力产生新需求,将带来高性能GPU市场快速增长。

算力新时代,GPU生态领先,AI芯片

三剑客将互补共享市场

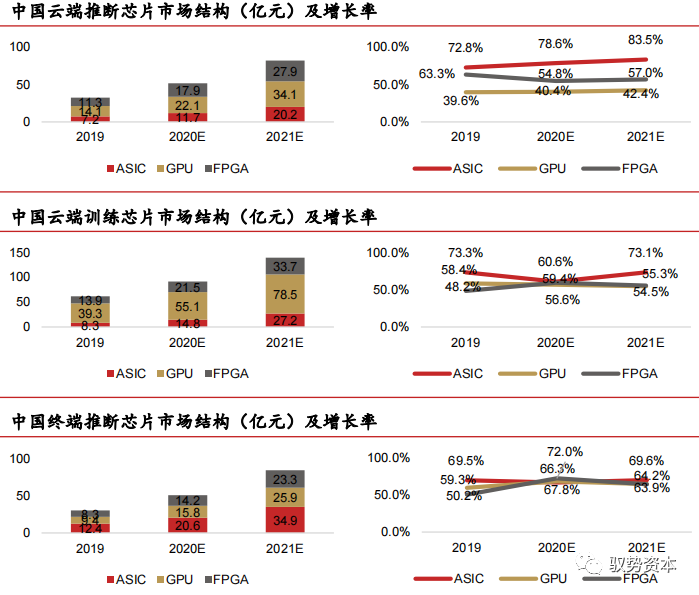

AI芯片在云端同时承担人工智能。“训练”和“推断”过程,在终端主要承担“推断”过程,从性能与成本来看ASIC最优。ASIC作为专用芯片,算力与功耗在通用芯片GPU具有绝对优势,但开发周期较长,落地较慢,需一定规模后才能体现成本优势。FPGA可以看做从GPU到ASIC重点过渡方案。相对于GPU可深入到硬件级优化,相比ASIC在算法不断迭代演进情况下更具灵活性,且开发时间更短。

从生态与落地来看,GPU占据绝对优势,英伟达处垄断地位。开发者能通过英伟达CUDA平台使用软件语言很方便地开发英伟达GPU实现运算加速,已被广泛认可和普及,积累了良好的编程环境。以TPU为代表的ASIC目前主要运用在巨头的闭环生态,FPGA在数据中心业务中发展较快。

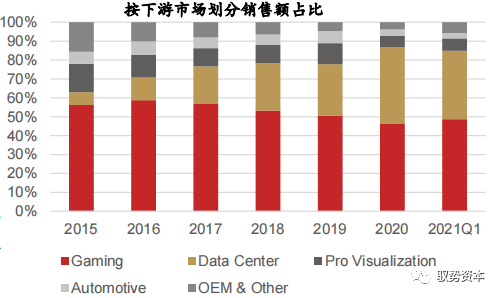

GPU市场规模与细分

市场概述

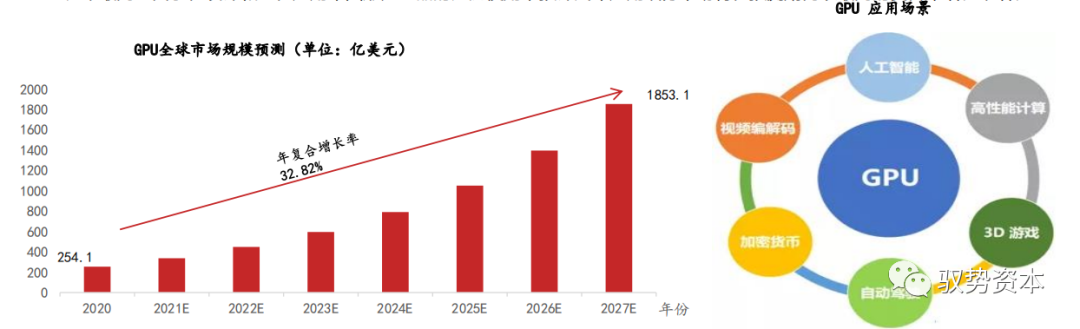

2020年GPU市场规模为254.1亿美元,预计到2027年将达到1853.1亿美元,从2021年到2027年的复合年增长率为32.82%。

GPU市场分为独立,集成和混合市场。2019年集成占据了GPU市场份额的主导地位,但由于混合处理器同时具有集成和独立GPU的能力,因此未来混合细分市场预计将实现最高复合年增长率。

市场分为计算机,平板电脑,智能手机,游戏机,电视等。在2019年,智能手机市场占据了全球GPU市场份额的主导地位,预计在预测期内将继续保持这一趋势。但是,由于对医疗设备等其他设备中对小型GPU的需求不断增长,预计其他领域在未来的复合年增长率最高。

由于在设计和工程应用中图形处理器的广泛使用,预计汽车应用细分市场将在预测期内以最高的复合年增长率增长。

GPU三大应用场景1——游戏渲染场景

对GPU需求旺盛

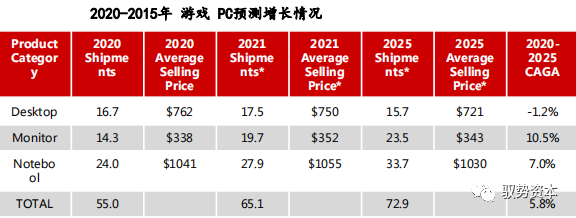

IDC数据显示,2020年游戏PC和显示器的出货量同比增长26.8%,达到5500万台。游戏笔记本电脑在2020年增长了创纪录的26.9%。与PC并行,游戏显示器在2020年也达到了新的高度,与2019年相比增长了77%以上,出货量达到了1430万台。

IDC预计2021年游戏显示器的销量将首次超过游戏台式机。即使游戏台式机逐渐受到青睐,游戏笔记本电脑的显示器连接率不断提高也意味着游戏监控器市场的五年复合年增长率预计将超过10%。IDC预计2025年全球销量达到7290万,复合年增长率为5.8%。

游戏绘图是GPU的传统应用领域,为游戏开发者提供电影级画质的实时渲染;

GPU并行计算的基础结构、可以执行海量数据计算;

GPU访存速度快;

GPU拥有更高的浮点运算能力,对图形与媒体加工速度快;

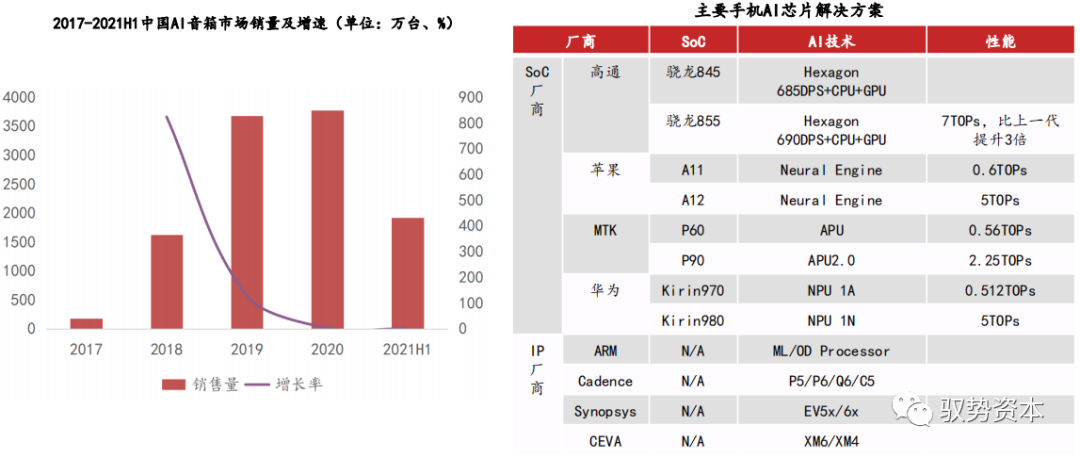

移动端AI芯片市场不止于智能手机,潜在市场还包括:智能手环/手表、VR/AR眼镜等市场。

在边缘计算场景,AI芯片主要承担推断任务,通过将终端设备上的传感器(麦克风阵列、摄像头等)收集的数据代入训练好的模型推理得出推断结果。由于边缘侧场景多种多样、各不相同,对于计算硬件的考量也不尽相同,对于算力和能耗等性能需求也有大有小。因此应用于边缘侧的计算芯片需要针对特殊场景进行针对性设计以实现最优的解决方案。

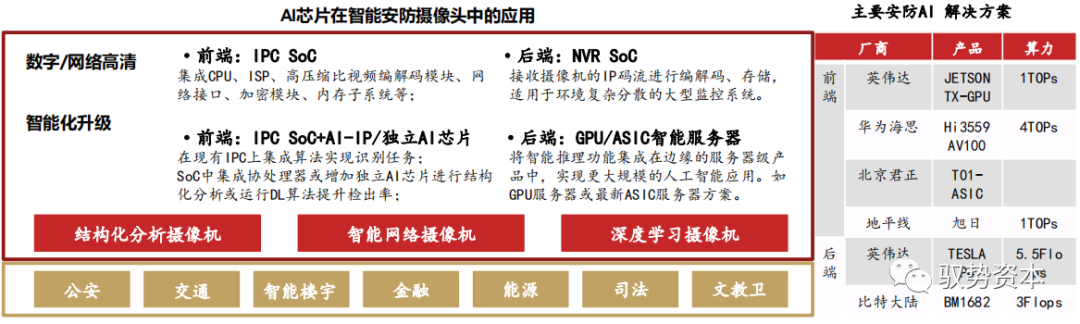

安防摄像头发展经历了由模拟向数字化、数字化高清到现在的数字化智能方向的发展,最新的智能摄像头除了实现简单的录、存功能外,还可以实现结构化图像数据分析。安防摄像头一天可产生20GB数据,若将全部数据回传到云数据中心将会对网络带宽和数据中心资源造成极大占用。

通过在摄像头终端、网络边缘侧加装AI芯片,实现对摄像头数据的本地化实时处理,经过结构化处理、关键信息提取,仅将带有关键信息的数据回传后方,将会大大降低网络传输带宽压力。

当前主流解决方案分为:前端摄像头设备内集成AI芯片和在边缘侧采取智能服务器级产品。前端芯片在设计上需要平衡面积、功耗、成本、可靠性等问题,最好采取低功耗、低成本解决方案;边缘侧限制更少,可以采取能够进行更大规模数据处理任务的服务器级产品。

1GPU三大应用场景2—

—云端GPU使用

人工智能服务器通常搭载GPU、FPGA、ASIC等加速芯片,利用CPU与加速芯片的组合可以满足高吞吐量互联的需求,为自然语言处理、计算机视觉、语音交互等人工智能应用场景提供强大的算力支持,已经成为人工智能发展的重要支撑力量相比于传统CPU服务器,在提供相同算力情况下,GPU服务器在成本、空间占用和能耗分别为传统方案的1/8、1/15和1/8。

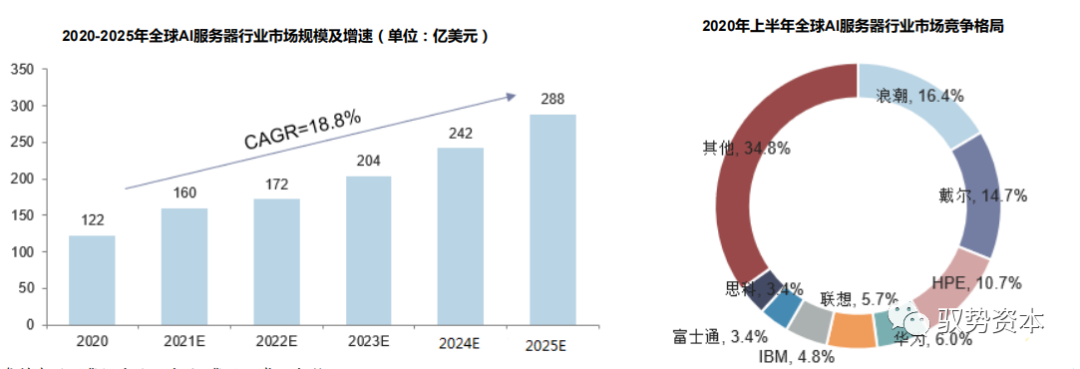

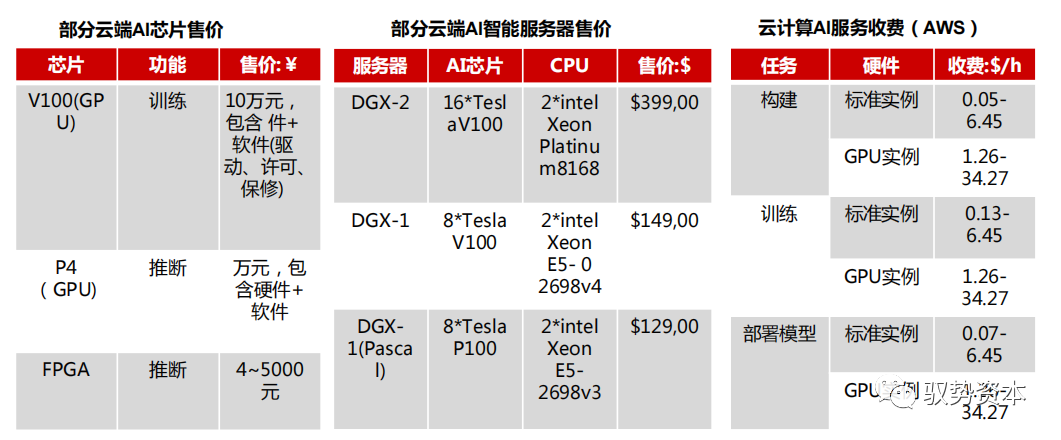

当前在云端场景下被最广泛应用的AI芯片是英伟达的GPU,主要原因是:强大的并行计算能力(相比CPU)、通用性以及成熟的开发环境。2020年全球AI服务器市场规模为122亿美元,预计到2025年全球AI智能服务器市场将达到288亿美元,5年CAGR达到18.8%。

在AI开发中,由于深度学习模型开发及部署需要强大算力支持,需要专用的芯片及服务器支持。开发者如选择自购AI服务器成本过高。通过云服务模式,采取按需租用超算中心计算资源可极大降低项目期初资本投入同时也省却了项目开发期间的硬件运维费用,实现资本配置效率的最大化提升。

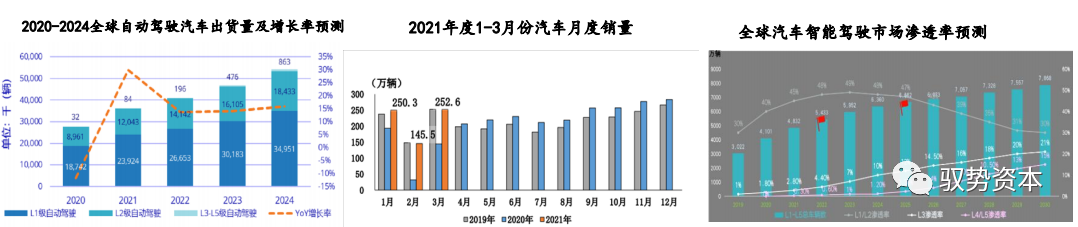

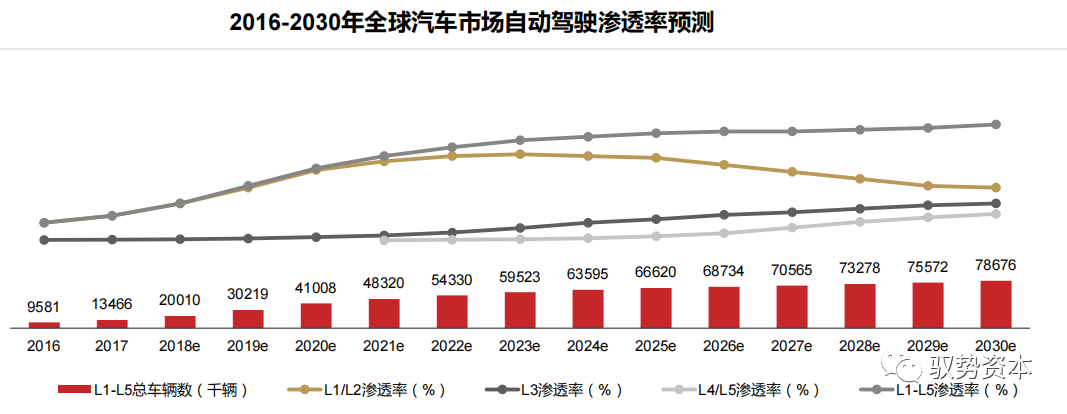

全球自动驾驶迈入商用阶段,未来可期。IDC最新发布的《全球自动驾驶汽车预测报告(2020-2024)》数据显示,2024年全球L1-L5级自动驾驶汽车出货量预计将达到约5425万辆,2020至2024年的年均复合增长率(CAGR)达到18.3%;L1和L2级自动驾驶在2024年的市场份额预计分别为64.4%和34.0%。尽管目前L3-L5级自动驾驶技术的应用具有开拓性意义,L1-L2级自动驾驶将依然是未来5年内带动全球自动驾驶汽车出货量增长的最大细分市场。

我国汽车市场规模不断增长,自动驾驶由L2向L3过渡。中汽协数据显示,2021年1-3月,中国品牌乘用车共销售210.8万辆,同比增长81.5%,占乘用车销售总量的41.5%,占有率比上年同期提升1.4个百分点。2020年1月份至9月份,L2级智能网联乘用车销售量达196万辆,占乘用车总销量的14.7%。

更有部分企业加速研发L3级自动驾驶车型,多地开展自动泊车、自动驾驶公交车、无人智能重卡等方面的示范应用。到2025年,我国PA(部分自动驾驶)、CA(有条件自动驾驶)级智能网联汽车销量占当年汽车总销量比例超过50%,C-V2X(以蜂窝通信为基础的移动车联网)终端新车装配率达50%。

随着传感器、车载处理器等产品的进一步完善,将会有更多L3级车型出现。而L4、L5级自动驾驶预计将会率先在封闭园区中的商用车平台上实现应用落地,更广泛的乘用车平台高级别自动驾驶,需要伴随着技术、政策、基础设施建设的进一步完善,预计至少在2025年~2030年以后才会出现在一般道路上。

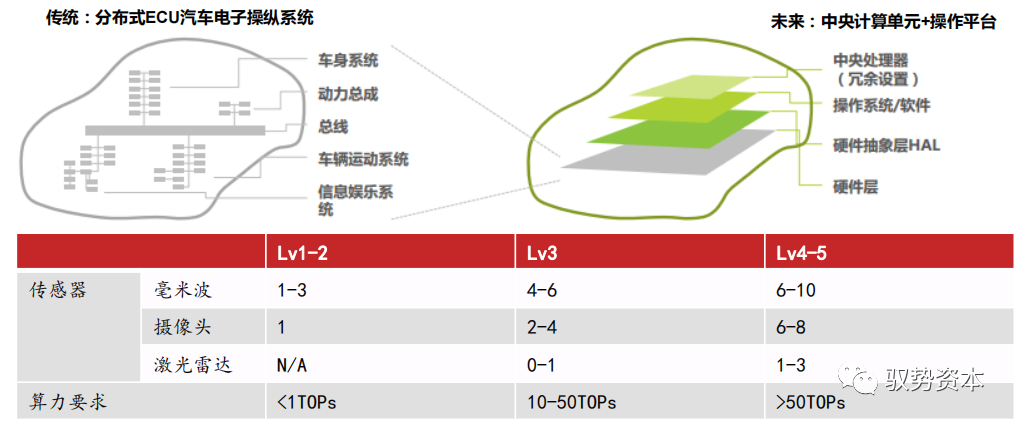

感知路境,短时处理海量数据。行车过程中依赖雷达等传感器对道理信息进行采集后,处理器每秒需实时数据解析几G量级数据,每秒可以产生超过1G的数据。对处理器的计算量要求较高。

自动规划,瞬时反应保障安全。处理分析实时数据后,需要在毫秒的时间精度下对行车路径、车速进行规划,保障行车过程安全,对处理器的计算速度要求较高。

兼具技术成本优势,GPU为自动驾驶领域主流。

目前汽车电子控制系统是分布式ECU架构,不同的信息娱乐、车身、车辆运动和动力总成系统及其细分功能分别由不同独立的ECU单元进行独立控制,部分高档车型上的ECU数量超过100个。

未来,汽车电子操控系统将会进一步向着集中化、软硬件解耦及平台化方向发展,汽车将会由统一的超算平台对传感器数据进行处理、融合、决策最终实现高级别的自动驾驶功能。

人工智能

海外GPU巨头Nvidia

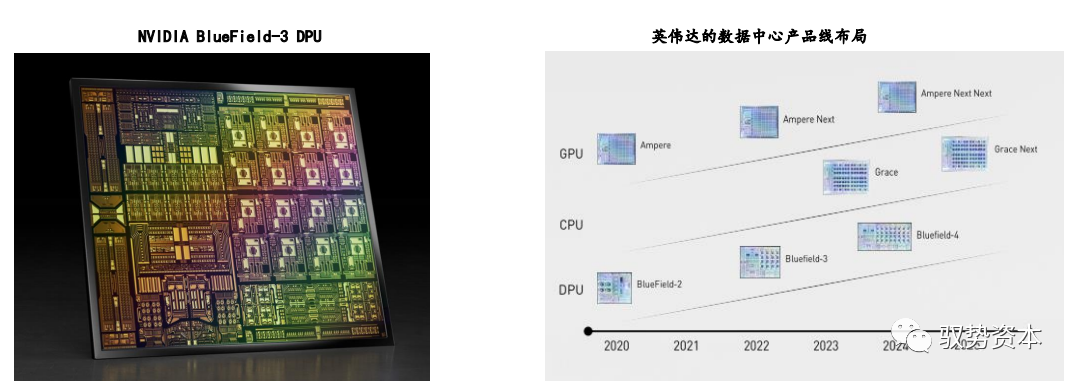

Nvidia:四大产品线平台,游戏业务和

数据中心业务快速增长

游戏业务:GeForceGPU、云游戏平台及相关产品设施;

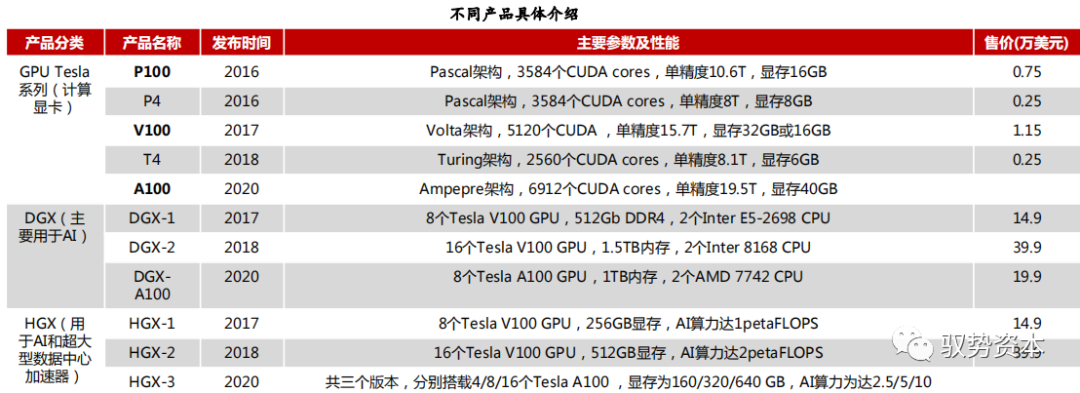

数据中心:包括Telsa系列的GPU产品、EGX&HGX&DGX终端产品为数据中心加速器、边缘计算、AI计算数据中心服务器GraceCPU;

DPU:收购Mellanox,积极布局数据中心存储、传输DPU;

专业显示:Quadro专业绘图工作站、RTX图形处理器、vGPU软件;

汽车:DRIVEAGX为自动驾驶工作平台。

Q3FY2022英伟达第三季度营收达71.03亿美元,同比增长50%。净利润为24.64亿0%美元,同比增长84%。其中游戏业务收入达32.2亿美元,较去年同期增长42%;数据中心业务收入为29.4亿美元,同比增长55%。专业可视化业务收入达5.77亿美元,同比增长144%;自动驾驶业务收入达1.35亿美元,同比增长8%。

Nvidia:GPU架构每

两年升级一次

Nvidia:推出CUDA软件堆栈,

建立软硬件一体化生态

GPU通用计算方面的标准目前有OpenCL、CUDA、AMDAPP、DirectCompute。其中OpenCL、DirectCompute、AMDAPP(基于开放型标准OpenCL开发)是开放标准,CUDA是私有标准。

2006年,公司推出CUDA软件推展,推动GPU向通用计算转变,之后不断强化通用系统生态构建。为开发者提供了丰富的开发软件站SDK、支持现有的大部分机器学习、深度学习开发框架。推出的cuDNN、TensorRT、DeepStream等优化的软件也为GPU通用计算提供加速。

Nvidia:强劲的游戏业务提供

稳定现金流

NVIDIAGeforce系列主要面向家庭和企业的娱乐应用,分为面向性能的GTX系列,面向主流市场的GTS和GT系列,已经具有高性价比的GS系列。

衡量显卡性能的参数可包括:

核心数目;

显存带宽;

峰值单精度浮点计算能力;

峰值双精度浮点计算能力;

时钟频率;

架构版本。

Nvidia:数据中心提供硬件、

软件和整体方案

数据中心主要产品为Tesla系列。通过将不同类型的GPU加速器与CPU、DDR等硬件产品组合以及软件开发,推出面向高性能计算HPC、人工智能DGX、边缘计算EGX等硬件产品。

软件产品NGC用于GPU加速的云平台服务,加速使用深度学习框架;虚拟GPU主要用于在虚拟机上运营AI、深度学习和高性能计算。

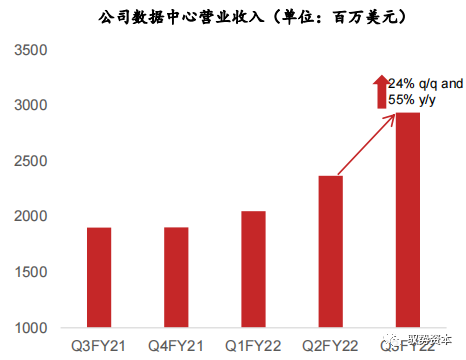

Nvidia:数据中心业务持续

快速增长

2020年4月,Nvidia70亿美元完成对Mellanox的收购。形成NvidiaGPU+MellanoxRDMA+NvidiaCUDA整体解决方案,提供从人工智能计算到网络的端到端技术全堆栈产品。

受益于市场对公司新一代安培架构产品的需求,同时对话式AI、推荐系统等下游场景的训练模型部署的增多。22财年Q3,公司数据中心业务收入为29.4亿美元,同比增长55%。

Nvidia:提供CPU+GPU+DPU

整体方案

融合了Mellanox的计算推了DPU的产品。BlueFieldDPU通过分流、加速和隔离各种高级网络、存储和安全服务,为云、数据中心或边缘等环境中的各种工作负载提供安全的加速基础设施。BlueFieldDPU将计算能力、数据中心基础功能的可编程性及高性能网络相结合,可实现非常高的工作负载。

GPC2021年推出了基于ARM架构的面向服务器市场的CPU,用于大型计算中心或者超级计算机等场景中,通过Nvlink实现CPU、GPU之间的大带宽链接和交互。未来数据中心将具备GPU+CPU+DPU整体解决方案。

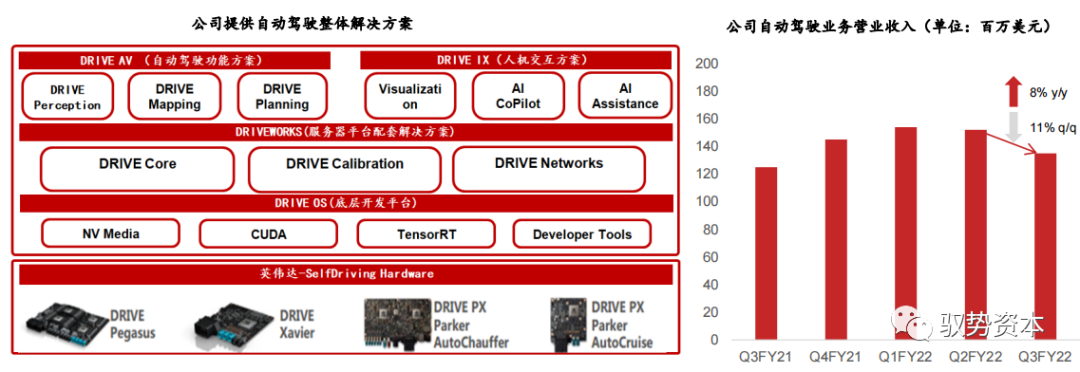

Nvidia:自动驾驶业务

步入收获期

公司形成了分层解耦、全栈式的自动驾驶方案。同时推出了自动驾驶配套的仿真系统、底层开发平台、服务平台解决方案、自动驾驶功能方案和人机交换方案等,覆盖了硬件+软件的一体化解决方案,加快下游客户自动驾驶计算的测试与开发。

Q3FY22汽车业务收入为1.35亿美元,同比增长8%,环比下降11%。环比下降主要是受到汽车供应链紧张限制。

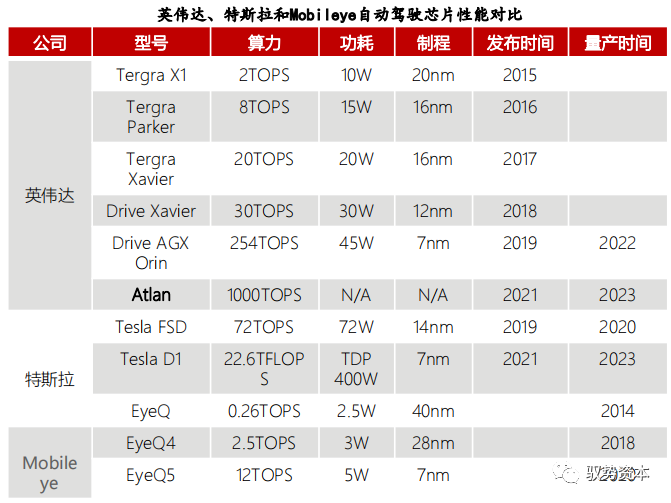

Nvidia:覆盖L2/5自动驾驶

应用场景

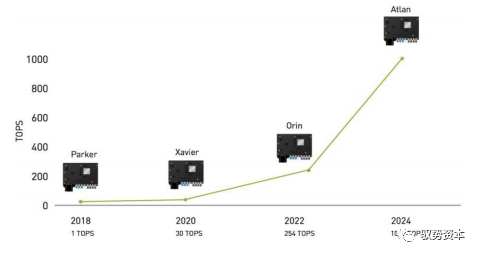

公司累计发布了7款自动驾驶芯片:TegraX1、TegraParker、TegraXavier、DriverXavier、DriveAGXOrin、Orin、Atlan等。

公司发布8款自动驾驶计算平台,包括DriverPX、DriverPX2、DriverPXXavier、DriverPXPegasus、DriverAGXXavier、DriberAGXPegasus、DriveOrin、PagasusRobotaxi。

随着Xavier和Orin自动驾驶计算平台的发布,公司新增覆盖L2/3级别的自动驾驶应用场景,目前已经覆盖L2-L5级的自动驾驶的应用场景。

Nvidia:大算力芯片+计算平台+基础

软件构建自动驾驶平台

GTC2019推出NVIDIADRIVEAGXOrin,集成了170亿个晶体管并使用新的NVIDIAGPU和12核ARMCPU,性能是上一代Xavier的7倍,将于2022年投入量产。

DRIVEAGXOrin可以为从L2到L5的全自动驾驶开发提供兼容的架构平台。2021年4月13日发布最新一代超算力芯片Atlan,单芯片算力达1,000TOPS,可满足L5需求,预计2023年提供样品。

拥有完备软件开发生态(操作系统DriveOS+中间件DriveWorks+软件堆栈DriveAV),工具链稳定,开放程度高。

Nvidia:欲收购Arm创新

服务器芯片生态

Nvidia的GPU在数据中心和工作站中渲染图像和视频,Arm凭借Cortex系列产品为CPU设计了蓝图,拥有Mali的GPU系列。

一旦收购整合成功Arm后,Nvidia提供将Arm的CPU与其GPU技术集成的机会,创建一个生态系统的服务器芯片,除了数据中心还可以加速进入消费设备和汽车领域,将在2023年提供2500亿美元的目标市场。

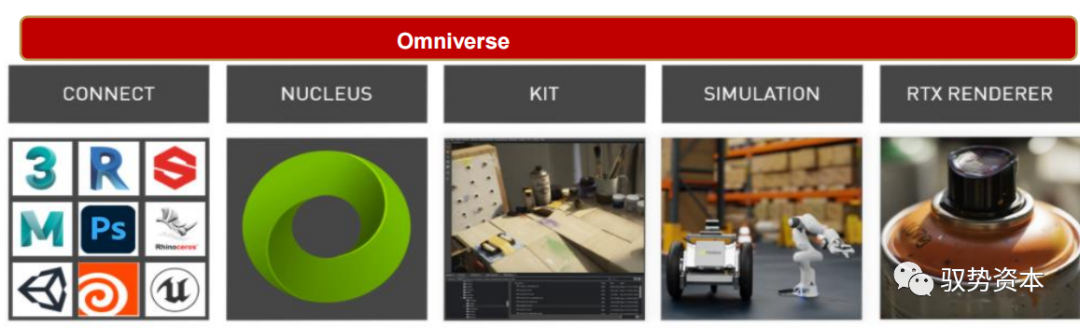

Nvidia:Omniverse,软硬件

技术的集大成者

Omniverse包含5个重要组件:OmniverseConnect、Nucleus、Kit、Simulation和RTX。这些组件连同所连接的第三方数字内容创作(DCC)工具,以及所连接的其他Omniverse微服务,共同组成整个Omniverse生态系统。

OmniverseNucleus:Nucleus是连接不同位臵的用户,实现3D资产交互和场景描的数据库引擎。连接以后,负责建模、布局、着色、动画、照明、特效或渲染工作的设计师,可以协作创建场景。Connect被作为插件分发,使客户端应用程序可以连接到Nucleus。Kit是一个用于构建原生Omniverse应用和微服务的工具包。

人工智能

国产GPU赛道掀起

投资热潮

AI芯片行业成为融资

的热门赛道

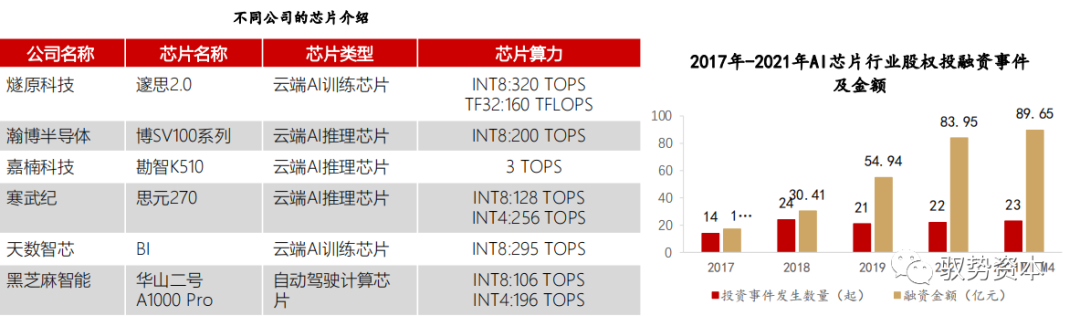

2020年国内AI芯片行业投融资金额同比增长了52.8%,2021年1月至4月的投融资事件和金额均已超过去年全年,资本对国内半导体、集成电路领域投资高涨。

从热门领域来看,人工智能领域是2020年资本青睐度较高的细分赛道之一。2020年资本投资的主要是相对成熟且已获得1-2轮甚至2轮以上融资的AI芯片企业。

AI芯片行业市场预期逐渐趋于理性,

进入市场检验期

AI芯片行业市场预期逐渐趋于理性,创业进入市场检验期。大量AI芯片公司在15~17年成立。

未来1-2年,市场将会对各厂商的产品和技术进行实际检验。市场期待更高算力、更低功耗、成本更低的AI芯片。

沐曦集成电路:多场景

高性能GPU

沐曦集成电路专注于设计具有完全自主知识产权,针对异构计算等各类应用的高性能通用GPU芯片。

公司致力于打造国内最强商用GPU芯片,产品主要应用方向包含传统GPU及移动应用,人工智能、云计算、数据中心等高性能异构计算领域,是今后面向社会各个方面通用信息产业提升算力水平的重要基础产品。

拟采用业界最先进的5nm工艺技术,专注研发全兼容CUDA及ROCm生态的国产高性能GPU芯片,满足HPC、数据中心及AI等方面的计算需求。致力于研发生产拥有自主知识产权的、安全可靠的高性能GPU芯片,服务数据中心、云游戏、人工智能等需要高算力的诸多重要领域。

参考资料来自:华西证券、驭势资本研究所

- THE END -